| FindBook |

|

有 1 項符合

原文 jeremy mille的圖書 |

| 最新圖書評論 - | 目前有 1 則評論 |

|

|

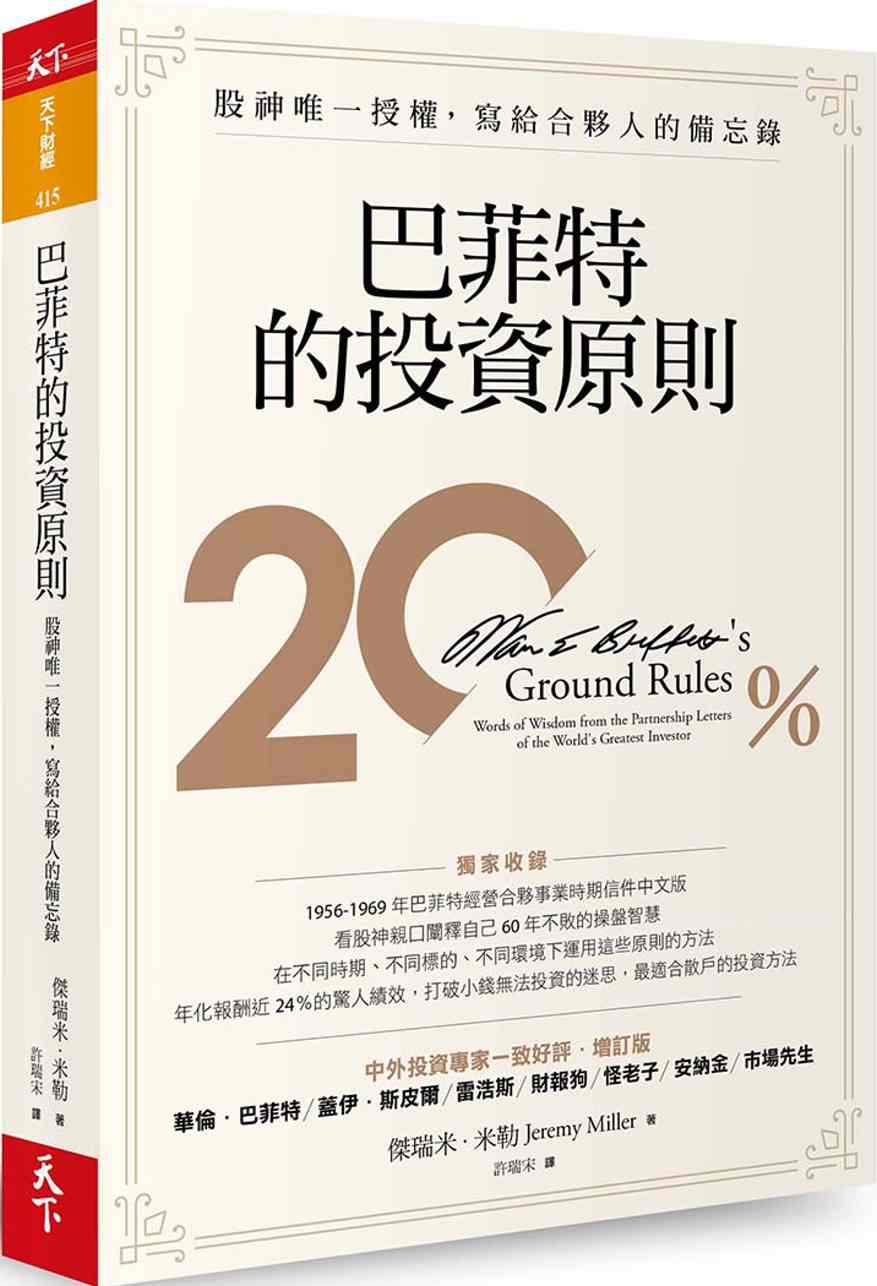

$ 295 ~ 432 | 巴菲特的投資原則:股神唯一授權,寫給合夥人的備忘錄(增訂版)

作者:原文 Jeremy Mille / 譯者:許瑞宋 出版社:天下雜誌 出版日期:2020-07-30 語言:繁體中文 規格:平裝 / 360頁 / 14.8 x 21 x 1.8 cm / 普通級 / 單色印刷 / 初版  1 則評論 1 則評論  共 14 筆 → 查價格、看圖書介紹 共 14 筆 → 查價格、看圖書介紹

|

|

|

「我在1950年代創造出最高的投資報酬……如果你給我100萬美元,我想我可以替你一年賺50%。嗯,我知道我做得到。我可以保證。」-------巴菲特

從績效最好的時期學習

出任波克夏哈薩威董事長之前、聚集親友資金創立合夥事業的14年間是巴菲特操盤績效最好的時期,合夥人的平均年化報酬率高達23.8%,合夥事業資產從1萬美元增加至1億美元,巴菲特也成為大富豪,資產超過2000萬美元。

掌握投資基本原則與策略選擇

這段期間巴菲特隔半年至一年寫信給合夥人分享投資決策,第一封信特別提到投資的「基本原則」,教育合夥人正確看待投資。之後的信件更說明不同時期的操盤策略,這習慣延續至經營波克夏哈薩威期間每年寫給股東會的信。

最適合少量資金投資人累積財富的方式

本書經過巴菲特許可,首次整理出版1956-1969年寫給合夥人的33封信,這些信展現巴菲特一以貫之的投資理念,包括反向分散投資策略、追求複利,以及打敗大盤的要求。這些信記錄巴菲特年輕時期利用少量資金、透過高複利累積財富的過程,以及日漸成熟的長期價值投資策略,為日後成為世界首富奠定基礎。

三大投資策略公開

巴菲特在信中詳細說明早期的三大投資操作,每個人都可以學習、複製:

‧低估型投資:用質化與量化條件尋找價值被嚴重低估的公司,在股價偏低的時候買進,漲回實質價值時賣出。

‧套利型投資:尋找併購交易公開但尚未完成的公司,以低風險的方式進行穩賺不賠的套利。

‧控制型投資:利用資產負債表來計算公司價值,在股價偏低時取得公司控股權,要求經營高層改造企業,實現企業價值。

這是巴菲特早期的投資策略, 60年來他以同樣的原則創造出傲視市場的績效。讀著這些信,就好像聽見價值投資大師在耳邊說:「這就是投資的方法,我就是這麼做的,這是我走過的路。現在來看看你們是否能跟隨我走這條路。」

作者簡介

傑瑞米‧米勒(Jeremy Miller)

紐約一家頂尖共同基金公司的投資分析師,有超過15年的金融業工作經驗,曾任職於數家世界頂級的投資銀行,從事股票銷售和研究工作。本書是第一本著作。

譯者簡介

許瑞宋

香港科技大學會計系畢業,曾任路透中文新聞部編譯、培訓編輯和責任編輯,亦曾從事審計與證券研究工作。2011年獲第一屆林語堂文學翻譯獎。譯有《巴菲特寫給股東的信》(2010年重譯增修版)、《大鴻溝》和《交易本事》等數十本書。(facebook.com/victranslates)

|

|