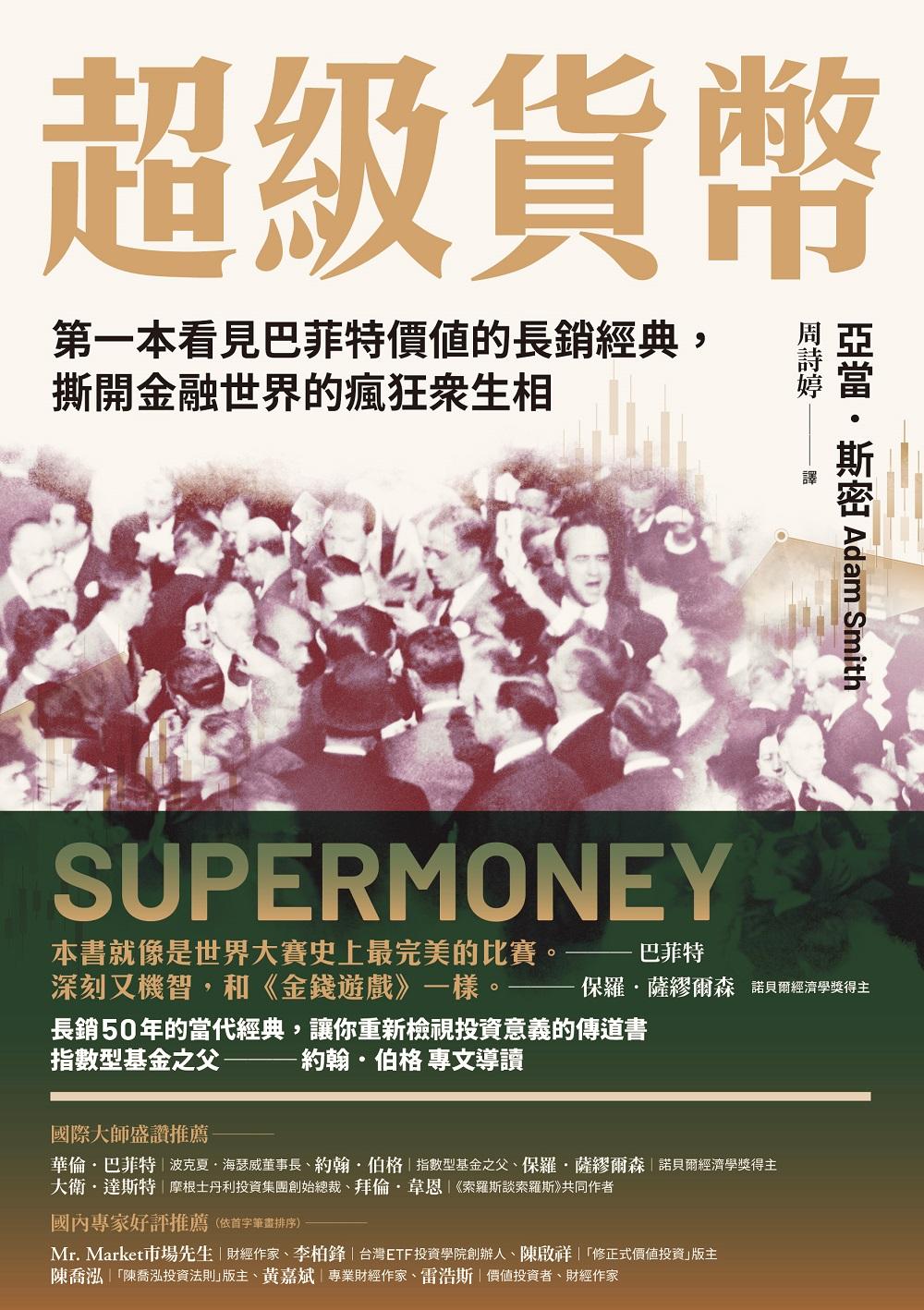

導讀

導讀:希望、貪婪與恐懼

約翰・柏格John C. Bogle

《超級貨幣》和亞當・斯密的前作《金錢遊戲》一樣,談論的是後來被稱為「沸騰年代」(Go-Go years)的美國股市。早在華倫・巴菲特(Warren Buffett)成為投資成功與樸實金融見解的典範之前,本書就介紹了這位如今全球最受矚目的投資人。在《超級貨幣》裡,作者「亞當・斯密」跑到奧馬哈去見這位威爾・羅傑斯(Will Rogers)式的人物,後來還帶他去上他的電視節目《亞當・斯密的金錢世界》(Adam Smith’s Money World)。巴菲特在沸騰年代裡最與眾不同的地方是,他是少數幾個預測正確的人之一,悄悄退場並收掉了他所管理的基金,剩下的股權是當時幾乎沒有交易量的新英格蘭紡織廠波克夏・海瑟威(Berkshire Hathaway,以下簡稱波克夏)。後來,這家紡織廠卻成為可能是史上最成功投資計畫的工具。

《金錢遊戲》和《超級貨幣》所描述的投機年代——從1960年代初期開始,到1968年接近尾聲,但緊接而來的是另一波投機浪潮(儘管成因截然不同),推動了股市在整個1973年初一路上漲。緊接著泡沫破滅,到1974年秋季時,股市已從高點攔腰跌了50%,跌回1959年的水準,也就是15年前的高點。

這兩本書都觸及大量對股市飢渴且熟悉的受眾,當然也獲得了暢銷書的地位。在這兩本書中,作者「亞當・斯密」說,投資已經成為那些才思敏捷、活蹦亂跳、常常做出可笑事蹟的舞台劇主角。《金錢遊戲》已經成為研究散戶投資行為的必讀書目,而《超級貨幣》就如書封提醒我們的,是談論機構投資者(Institutional Investor)的社會行為,聚焦於利用「超級貨幣」(supercurrency)——來自市場增值和股票選擇權的收入——成為沸騰年代期間的法幣。

這兩本書迅速成為那個狂野年代的投資傳說。不過,回想起來,這兩本書也為下一個狂野年代(大約發生在30年後)提供了卡珊卓拉式的警告。後來1990年代晚期的新經濟(The New Economy)泡沫,是的,股價再次攔腰下跌50%,與前一次泡沫有著驚人的雷同。美國哲學家桑塔亞納(Santayana)的警告:「那些無法記住過去的人,註定要重蹈覆轍。」顯然是對的。

大盤第二次腰斬後、投資人正努力摸清前路之際,《超級貨幣》新版上市的時間值得深思。這是一段迷人的歷史,以作者的才思,提供沒經歷過沸騰年代的投資人實用的教訓。對真正經歷過這個時期的人,也提供了慘痛的回憶。如同紐約洋基傳奇捕手尤吉・貝拉(Yogi Berra)的真知灼見(但可能不是他說的):「這似曾相識的一切再度上演」。

我覺得自己很幸運,儘管過程艱辛,卻得以從超級貨幣泡沫中學到教訓。在那個年代、在那些私人生活與職業生涯都在生死存亡之間的人當中,我召喚重返股市並再次奮鬥的力量。經歷這場嚴酷考驗的磨練後,我重塑了我對明智投資的想法。因此,當新經濟泡沫在世紀之交前膨脹到爆裂點,我作為少數幾位卡珊卓拉,呼籲投資人避免集中投資當時的科技股,要分散再分散,並把資產大幅配置於——是的,債券。

我也覺得自己有幸能在這段漫長時間裡,認識傑瑞・古德曼(現在的亞當・斯密)並一起共事我定期接受《機構投資者》(Institutional Investor)雜誌的採訪(而他是創刊編輯),也定期上他在。公共廣播網(Public Broadcasting Network)上廣受歡迎的電視節目《亞當‧斯密的金錢世界》。在1970年代期間,我們同屬普林斯頓大學經濟系的顧問委員會,一年一度圓桌討論會的一大亮點,就是他有力而完整的意見。我會毫不猶豫地承認傑瑞的優越洞見和寫作技巧——真是好組合!——比我好太多了,但我用我們在賽場上的勢均力敵來安慰自己。(確實勢均力敵:多年前,在普林斯頓的壁球場上,我們的比賽以2比2平手,到了決賽,當燈光熄滅、比賽結束,又是7比7打平。)

而身為55年來,金融市場上非常少數始終留在場上的參與者之一——包括沸騰年代和記憶較新的新經濟泡沫——我很榮幸也很高興為2006年重新發行的這本了不起的書撰寫推薦序。我會先探討沸騰年代超級貨幣過剩的情形;接著是隨之而來的無情報應;最後,是歷史上不時打斷金融市場、那些來來去去、不斷變化的「異常流行幻象與群眾瘋狂」(extraordinarily popular delusions and the madness of crowds)最近期的例子。當然,要是未來投資人真能從前人得來不易的經驗,以及這本好書中所記述的歷史記取教訓,就不會再出現下一個泡沫了。但我是不會奢望這件事發生的!

新版作者序

巴菲特是誰?超級貨幣是什麼?

「誰是華倫・巴菲特?」巴菲特買進《華盛頓郵報》(The Washington Post)公司股份時,裡頭的人這麼問。這些人下訂了50本《超級貨幣》。

我在華爾街的朋友圈中嘗試推動買進《華盛頓郵報》的點子。他們無法理解。

「大型報社已死,」他們說。「卡車上不了街、勞工問題嚴重,大家都看電視新聞。」而且不管怎麼看,它都不是下一支全錄。

1976年,魯柏.梅鐸(Rupert Murdoch)的新聞集團(News Corp)對《紐約雜誌》公司(The New York Magazine Company)發起不友善的收購。我是這本雜誌的創辦人之一,有5美分的股份。這是我們花了8年時間打造的獨特資產。我們不光擁有《紐約雜誌》,還有《鄉村之聲》(Village Voice)和一本加州雜誌,名叫《新西部》(New West),而現在梅鐸收購了50.1%的股份。

我打電話給華倫訴苦。

「你想把公司拿回來嗎?」他問。

我聽得很認真。他寄來新聞集團的年報,裡頭滿是英國或澳洲的會計術語。我看不懂。

「新聞集團的市值才5,000萬美元,」華倫說,「只要2,700萬美元,你就能擁有澳洲兩間大報社、英國73間周報社、兩間電視公司,20%的澳洲安捷航空(Ansett Airlines)股份,也能讓你的雜誌重回你的懷抱。」

「我們要怎麼做?」我問。

「『我們』是什麼意思呀,獨行俠(kemosabe)?」華倫話中用了我們廣播黃金年代《獨行俠》(The Lone Ranger)的劇中術語。「你想要拿回雜誌,我正在告訴你該怎麼做。」

「可是梅鐸控制了新聞集團。」我說。

「你沒看仔細,」華倫說。「看看附註14。克拉倫豋(Clarendon)占40%,其餘股份屬於澳洲的機構。克拉倫豋是梅鐸跟他4個姐妹共同持有。我猜這需要搞定其中一位姐妹,擬定計畫並在澳洲待上一年,而且猜猜我們當中會是誰要去澳洲待一年呢?」

我沒去澳洲,也沒拿回資產。我真該買下新聞集團的,梅鐸把我們的雜誌社賣了,價格是他突襲我們時的好幾倍。

當我們推出每週一次的《亞當‧斯密》電視節目,我們馬上就把節目組帶到奧馬哈拍攝。這是華倫第一次上電視,而且是這段漫長時間裡的唯一一次。不用花多少時間,就能理解華倫慣用的棒球比喻。

「當我看著經營著我眾多企業的經理人時,感覺就像米勒・哈金斯(Miller Huggins)看著他的洋基隊1927年的陣容。」(當然都是拿洋基隊來比喻,還有貝比・魯斯〔Babe Ruth〕和盧・賈里格〔Lou Gehrig〕。)

或者像這樣:「在股市裡,你就像是打擊手,而股市是投手,會一直投球,不過在這個賽局裡,沒有所謂的揮棒落空。股市可能每天都對你投出一百種不同的球路,而你在看到好打的慢球(fat pitch)之前,都不必揮棒。」

「所以你可能連續6個月,一棒都不揮嗎?」

「搞不好連續2年都不揮。這就是波克夏不在華爾街的美好之處——沒人會在圍籬後面對著我大吼:『揮棒啊,你這爛打擊手!』」

在之後一系列的電視訪談中,華倫和我繼續這個話題。

「你說過『就算他們關閉紐約證交所2年,我也不在乎』,但是你被視為投資大師。所以,你要如何讓這兩件事都說得通?」

「紐約證交所開不開張,都跟《華盛頓郵報》是否會變得更有價值無關。紐約證交所週末不營業,我也不會尋麻疹發作。當我在看一家公司,我最後才看價格。你不會照三餐問你的房子值多少錢,你會嗎?每檔股票都是一門事業。你要問的是,它作為一門事業,價值是什麼?」

華倫曾寄給我他蒐集來的全國互助人壽保險公司(National Mutual Life Assurance)年報,當時凱因斯是這家英國公司的董事長。「這傢伙知道怎麼寫董事長報告,」華倫潦草地寫道。

華倫為波克夏寫的股東信,後來變得比凱因斯更有名。這些信是教學工具。不但詳細說明公司業務,還有會計程序,以及普通乏味的當下估值。

奧馬哈的波克夏年度大會吸引人數逾萬,而巴菲特和他的副董事長查理・蒙格(Charlie Munger)回答問題好幾個小時,各種問題都有。這是個獨特的研討會,每年出席人數都創新紀錄。無論波克夏這一年的成績單是否令人滿意,當你離開奧馬哈這場資本主義的胡士托音樂節(Woodstock)後,你都覺得更輕鬆愉快。

在達康泡沫(dot-com bubble)期間,巴菲特維持一貫的冷靜。他說,如果讓他來教一堂投資課,他會問:「你如何為一家網路公司估值?」要是有學生回答,不管回什麼,巴菲特說:「統統當掉。」

華倫始終保有他溫暖親和的外在形象,或是他可靠、樸實的智慧。他是個影響力強大的知識份子,但也是個自在做自己的人,這給予他動力,也有助於他不會事後批評自己的看法。

企業與機構的偶像倒下了,餘者也受到猜疑。曾經受到推崇的「成長」型企業,如今說要「平整」他們的獲利。一家受到認可的重要會計師事務所已經失去信譽。就像賀拉斯寫的,許多該興盛的,如今卻衰敗了。

但是巴菲特依然是巴菲特:還住在法南街同一幢房子裡,還照舊去基維特廣場大樓(Kiewit Plaza)的辦公室上班——從我第一次去跟他討論葛拉漢的出書計畫,他就在這裡工作。政府靠他讓所羅門(Salomon)回到正軌。他在《華盛頓郵報》的專欄上評論重要議題。最近他被發現,他的致股東公開信發出了正義之怒。「查理和我,」他寫道,提及他的副董事長蒙格,「厭惡近幾年來十分普遍的情況,股東蒙受數十億美元的損失,而製造這些災難的執行長們、資方和其他大人物們,卻拿著大筆財富走人……可恥的是,這些商業領袖把股東看成替死鬼,而不是合夥人。」

《超級貨幣》是《金錢遊戲》的續作。二書都使用了當時被稱為新新聞主義(New Journalism)的技巧,用第一人稱敘述,運用不同角色的行為來把重點戲劇化。例如《金錢遊戲》裡瀟灑登場的「偉大的溫菲爾德」(The Great Winfield),穿著牛仔褲和牛仔靴上班,把股價從5元追到50元。在《超級貨幣》裡,由於1970年代初期的信用緊縮與股市崩盤,他的帳面價值蒸發了90%。但他沒有因此慌了手腳。他依然擁有他用賺來的錢買下的亞斯本(Aspen)山邊的土地,在哥倫比亞大學攻讀藝術史。他買了一些受監管的公共事業公司股票。我問:「偉大的溫菲爾德買進公共事業股?」他說:「時局變了,我的老弟,時局變了。當時局變了,我們得承認它變了。」本書中有個不穿襪子、不打領帶的傢伙叫做西摩頭頭(Seymour the Head),他甚至在2005年上了《紐約時報》(New York Times)。他是集體訴訟中的知名人士,身為一個權益受損的投資人,能否平心面對正在打官司的律師事務所,有一些麻煩。

偉大的溫菲爾德說世事多變,但有時萬變不離其本。例如,這一版《超級貨幣》上市時,我們正忙著打一場昂貴又不得人心的戰爭,我們的預算赤字巨大,國家籠罩在分裂而憤怒的氛圍中。世事多變,但萬變不離其本。情況可能會回到1970年初:越戰和它的赤字,加上討厭的事情埋伏在下一個轉角的感覺。金融圈即將發生結構性的改變,就像第一版出版時那樣。這些變化在1970年代讓華爾街的公司四去其三。我們不知道這個10年將會發生什麼事,但我們感覺得到微微的震動。

這兩本書在趣聞和某些角色之下,想要處理嚴肅的主題。例如《金錢遊戲》表明,世人把金融主題視為理性,因為遊戲是以數字來衡量,而數字是有限的和可靠的。但是《金錢遊戲》卻說,真相並非如此。任何有識之士都能看出,行為——心理學——跟結果大有關係。而且,世人也不像經濟學家假設的那樣,會預設人們會為了理性的利益最大化為前提來行動。直白地說,《金錢遊戲》是一本關於「形象、現實、認同、焦慮與金錢」的書。書中有一些警句,像是「股票並不知道你持有它」、「價格沒有記憶」,以及「昨日與明日無關」。富達創辦人詹森先生(Mr. Johnson)測試了這些論點,「群眾的行為猶如單身女郎」,而且有位精神科醫師認為,有些人是真心想賠錢。詹森先生也有點預言味道地說,「我們這個時代的調性是虛妄」。這個想法驚世駭俗到《華爾街日報》將本書登在頭版時,下了「認為市場不理性、打擊華爾街的新書」的標題。

數十年後,阿莫斯・特沃斯基(Amos Tversky)和丹尼爾・康納曼(Daniel Kahneman)發表開創性的研究成果,即如今成為顯學的行為經濟學,那麼,他們發現了什麼呢?人的行為可能不理性。他們沒有充分利用優勢,他們害怕失敗。特沃斯基和康納曼都是心理學家,不是經濟學家。他們在心理學上的研究成果是令人驚豔的創舉;他們建構的賽局、難題和情境,能顯露出人的真實行為,和古典經濟學的假設相反。他們稱此為「展望理論」(prospect theory),並發表在經濟學學術期刊《計量經濟學》(Econometrica)上,而不是發表在《心理學評論》(Psychological Review)上,因為前者刊登了許多與決策有關的知名論文。要是發表在心理學期刊上,影響力或許沒有那麼大。為了在市場上找到一些優勢,我的同事和我鑽研特沃斯基和康納曼,以及他們的追隨者理查・塞勒(Richard Thaler)(我必須說,沒有特別的財務成績)。康納曼在2002年獲得諾貝爾經濟學獎(特沃斯基在獲獎前幾年已經過世)。

《超級貨幣》同樣企圖呈現一些嚴肅概念;從詳細闡述未開發地區的通用汽車(General Motors)工廠,到討論新教倫理這個傳統的生產力的引擎是否已經人間蒸發。超級貨幣(Supermoney)是我創的詞,用來表示你錢包裡的鈔票和這個國家真實財富之間的差距,超級貨幣是資本化後的收益或利潤,當它們跑進市場,就是股票。你可能在Google公司非常賣力地埋首於演算法工作,但你的週薪跟Google的股票選擇權相比卻是小巫見大巫,選擇權對市場意見的影響,是股票作用力的數倍。兌現你在Google的週薪支票,你會擁有錢;兌現選擇權,你將擁有超級貨幣。於是這個國家——其實是全世界——在沒有錢、有錢以及擁有超級貨幣的人之間,有著極大的差距。超級貨幣也被視為要為我們經濟系統中無法量化的部分負責。一株500歲的加州紅杉被劈倒了,在GDP裡記錄為增加,但少了一株紅杉卻沒有扣除。而且就算有大量超級貨幣,也不保證社會和諧。本書問,通用汽車會相信和諧嗎?奇異會相信美與真理嗎?問題的措詞方式帶有來者不善、尖銳、記者的語調,但是問題延伸出了一些討論,而且至今依然可以質問。

我也要在這本新版的序中,感謝私募投資公司Craig Drill與華倫・巴菲特的協助。

亞當・斯密,2006年