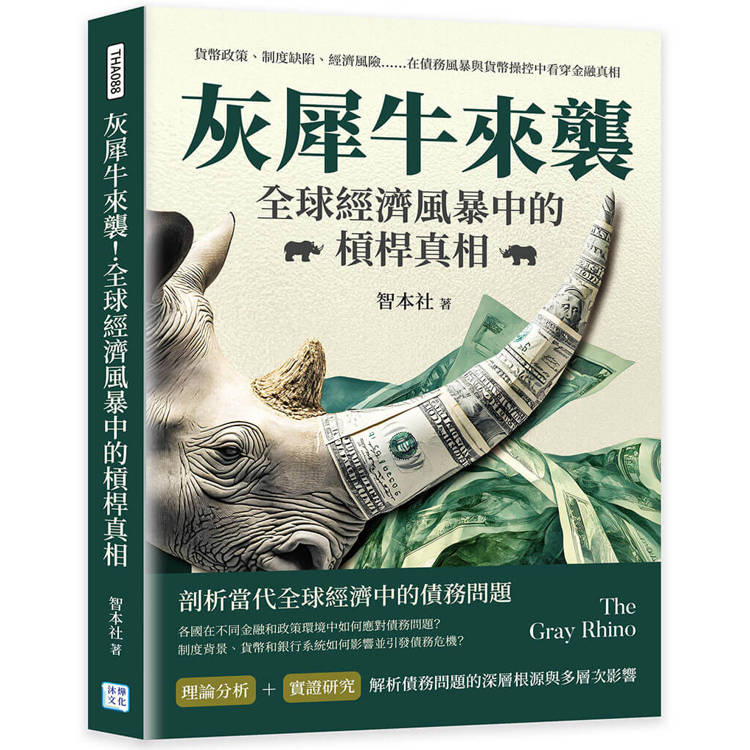

【剖析當代全球經濟中的債務問題】

各國在不同金融和政策環境中如何應對債務問題?

制度背景、貨幣和銀行系統如何影響並引發債務危機?

理論分析+實證研究!解析債務問題的深層根源與多層次影響

▎債務危機的成因與演變

本書闡述了債務危機的演變過程,從過去到現在,債務問題逐漸成為全球經濟不可忽視的「灰犀牛」風險。作者採用經濟學家歐文.費雪的「債務螺旋」理論,分析了債務螺旋的機制如何在信貸膨脹的環境中,槓桿加速經濟繁榮並在去槓桿過程中引發資產崩盤和信用危機。此外,更透過景氣循環理論,探討了債務危機如何受到外部政策、利率市場波動等因素的影響,逐步演變成系統性金融風險。

▎不同地區的債務特徵

書中選取了美國、日本和斯里蘭卡等國家和地區,對比分析其債務特徵和成因差異。美國的債務危機主要圍繞美元霸權和聯準會的貨幣政策展開,債務上限的歷史及兩黨政治賽局也使美國的債務風險更為顯著。而日本經濟的「低成長、高債務、低利率」則帶來了長期的債務負擔,書中詳細探討了日本泡沫經濟的破滅以及負利率政策的深層影響。斯里蘭卡則是受制於對外借貸、疫情和財政危機等多重壓力,債務危機進一步加深了其金融脆弱性。這些案例展現了不同經濟結構、政策和外部環境對債務風險的深遠影響。

▎房地產與高槓桿風險

房地產行業的高槓桿模式被視為當代債務危機的典型風險,書中針對房地產企業的案例進行了深入分析。隨著高槓桿操作推動企業快速擴張,金融風險不斷累積,當監管政策轉向、資產價格波動加劇時,企業的現金流便面臨巨大壓力,進而引發債務螺旋式崩盤。透過詳細解讀房地產企業的資金鏈、貸款依賴和市場波動,作者指出了高槓桿對企業穩定性和經濟整體穩定的重大威脅。

▎貨幣政策的全球影響

美聯儲的利率政策透過「美元週期」影響全球金融環境,進一步加劇新興市場的資本流動和債務風險。在低利率政策下,資金成本大幅降低,借貸需求激增,債務問題愈來愈嚴重;而當聯儲政策收緊時,新興經濟體的脆弱性則被放大。此種全球貨幣政策對債務風險的間接影響,讓國際社會必須重視其中的隱患與風險。

▎制度性解決方案

從貨幣制度和銀行監管體系的完善出發,作者建議建立更加靈活的貨幣政策框架和有效的銀行監管機制,將貨幣發行權下放至商業銀行以減少貨幣壟斷,並實現市場利率的自然調節。此外,作者強調應打破法定貨幣壟斷,讓市場力量在匯率和資本流通中發揮主導作用,以降低因政策干預導致的債務失衡和風險。

本書特色

本書剖析債務危機的成因,透過多國企業與國家案例,從制度背景、貨幣與銀行系統層面解析其影響。書中採用債務螺旋、景氣循環等經濟學理論,對比美國、日本、斯里蘭卡等地的債務差異,揭示房地產企業高槓桿的風險。本書還探討了美元霸權與低利率政策對全球經濟的影響,提出健全貨幣與銀行制度的建議,以有效防控債務風險。

| FindBook |

有 4 項符合

灰犀牛來襲!全球經濟風暴中的槓桿真相:貨幣政策、制度缺陷、經濟風險……在債務風暴與貨幣操控中看穿金融真相的圖書 |

|

灰犀牛來襲!全球經濟風暴中的槓桿真相:貨幣政策、制度缺陷、經濟風險……在債務風暴與貨幣操控中看穿金融真相【金石堂、博客來熱銷】 作者:智本社 出版社:沐燁文化事業有限公司 出版日期:2024-11-27 |

| 圖書館借閱 |

| 國家圖書館 | 全國圖書書目資訊網 | 國立公共資訊圖書館 | 電子書服務平台 | MetaCat 跨館整合查詢 |

| 臺北市立圖書館 | 新北市立圖書館 | 基隆市公共圖書館 | 桃園市立圖書館 | 新竹縣公共圖書館 |

| 苗栗縣立圖書館 | 臺中市立圖書館 | 彰化縣公共圖書館 | 南投縣文化局 | 雲林縣公共圖書館 |

| 嘉義縣圖書館 | 臺南市立圖書館 | 高雄市立圖書館 | 屏東縣公共圖書館 | 宜蘭縣公共圖書館 |

| 花蓮縣文化局 | 臺東縣文化處 |

|

|

圖書介紹 - 資料來源:博客來 評分:

圖書名稱:灰犀牛來襲!全球經濟風暴中的槓桿真相:貨幣政策、制度缺陷、經濟風險……在債務風暴與貨幣操控中看穿金融真相

內容簡介

作者介紹

作者簡介

智本社

自創立以來發表了200多篇深度原創的財經類文章,大多數文章長度在八千字左右,其中十萬字文章數十篇,頭條文章平均閱讀量在4~5萬,深受粉絲的喜愛,影響近千萬之眾,在財經領域建立了較高的知名度和認可度。

智本社

自創立以來發表了200多篇深度原創的財經類文章,大多數文章長度在八千字左右,其中十萬字文章數十篇,頭條文章平均閱讀量在4~5萬,深受粉絲的喜愛,影響近千萬之眾,在財經領域建立了較高的知名度和認可度。

|