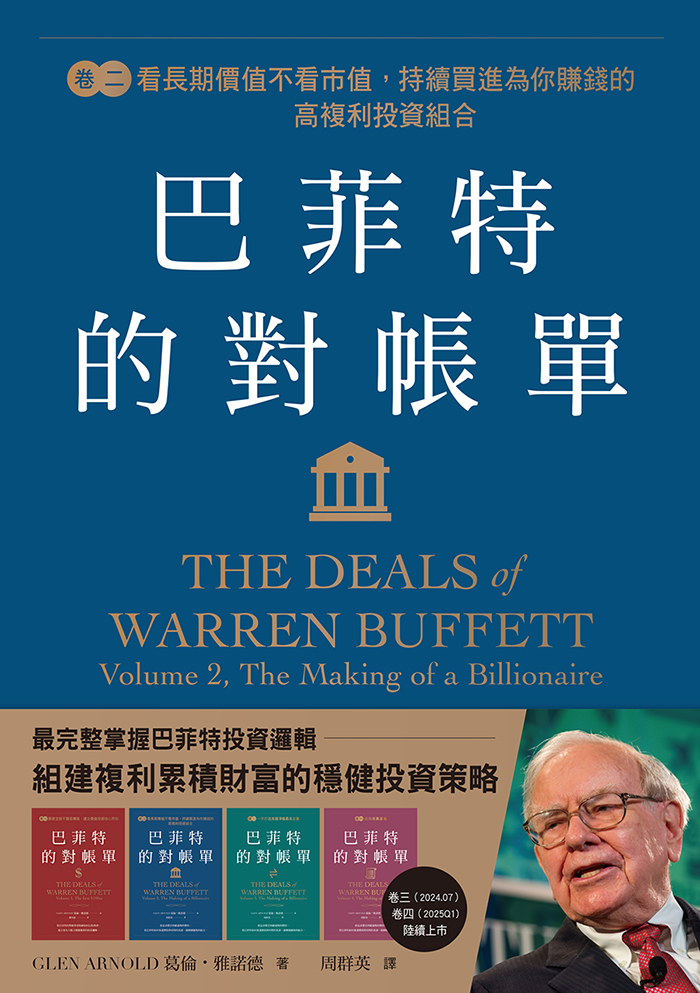

十個重要投資,寫下巴菲特投資生涯最璀璨時期

看懂巴菲特如何透過「預測企業未來獲利能力」,組建打敗大盤的最強投資組合

從追求價差到嚴選複利標的,

看巴菲特如何參透價值與時間的真諦,複製成功模式,打造勝率超越大盤的最強投資組合。

《金融時報》暢銷書作家、金融學教授葛倫.雅諾德,身為波克夏・海瑟威的股東之一,20年來追蹤波克夏的經營策略,見證波克夏從市場的新手玩家一路發展成全美淨資產最高的企業。在系列書《巴菲特的對帳單》中,他完整記錄巴菲特投資生涯中的重要交易與對帳單,讀者可以隨巴菲特的投資軌跡,看見他如何不斷修正自己的投資策略,洗鍊出價值投資的重要原則,也回頭重新檢視自己的投資歷程,組織個人的最強獲利邏輯。

1978年~1997年這段時期,是巴菲特投資生涯中最令人興奮的時刻,他擺脫了第一階段對市場的徬徨,簡化投資組合並嚴守投資紀律,並在此階段在價值投資的基礎上,納入企業未來的獲利能力為選股標準,成功練就出精準估值眼光,透過蓋可、可口可樂、寶霞珠寶、寶僑等十筆關鍵交易,讓波克夏的股價四年內從89元飆漲到2600元,漲幅達29倍,遙遙領先標普500。

體現好公司持續為你賺錢的複利喜悅,像巴菲特與蒙格繼續開心地跳著踢踏舞上班

本書記錄巴菲特從一億美元翻到十億美元的奇幻旅程,在這段時期,不僅波克夏的股價從89美元翻到驚人的2600美元,巴菲特更是一手包辦了一連串投資巨作。每一筆交易都像是一顆閃爍的寶石,它們合在一起,就成了巴菲特不同凡響的投資王國。作者分析這些交易背後巴菲特的決策關鍵,並羅列學習重點,幫助讀者快速掌握投資要訣,打造個人穩健複利投資模式,讓錢為你賺更多錢。

推薦讀者

●新手投資人:複製巴菲特的成功投資軌跡,打造出個人專屬的穩健投資組合。

●資深投資人:從巴菲特的投資案例中擷取智慧,為資金做最有效的配置,更快速累積財富。

「人生就像雪球一樣,你所需要的就是找到濕漉漉的雪和一條長長的坡道。」──華倫.巴菲特

從巴菲特的對帳單看股神如何創造並享受複利成果,建立領先大盤又穩健獲利的投資邏輯。

各界推薦

雷浩斯|價值投資者/財經作家

王怡人Jenny|JC財經觀點創辦人

財報狗(台灣最大的基本面資訊平台與社群)

大俠武林|財經作家

股海老牛|財經作家

陳彥行|臺灣大學財務金融系副教授

朱楚文|財經主播主持人

——好評推薦