| FindBook |

有 11 項符合

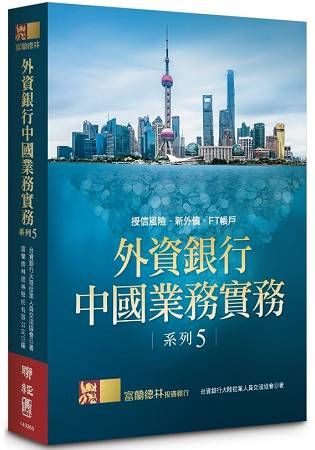

外資銀行中國業務實務系列(5):授信風險‧新外債‧FT帳戶的圖書 |

|

外資銀行中國業務實務系列(5):授信風險‧新外債‧FT帳戶 作者:台資銀行大陸從業人員交流協會、富蘭德林證券股份有限公司 出版社:聯經出版事業股份有限公司 出版日期:2017-01-09 語言:繁體書 |

| 圖書選購 |

| 圖書館借閱 |

| 國家圖書館 | 全國圖書書目資訊網 | 國立公共資訊圖書館 | 電子書服務平台 | MetaCat 跨館整合查詢 |

| 臺北市立圖書館 | 新北市立圖書館 | 基隆市公共圖書館 | 桃園市立圖書館 | 新竹縣公共圖書館 |

| 苗栗縣立圖書館 | 臺中市立圖書館 | 彰化縣公共圖書館 | 南投縣文化局 | 雲林縣公共圖書館 |

| 嘉義縣圖書館 | 臺南市立圖書館 | 高雄市立圖書館 | 屏東縣公共圖書館 | 宜蘭縣公共圖書館 |

| 花蓮縣文化局 | 臺東縣文化處 |

|

|

由於中國經濟進入不斷調整的新常態,外資銀行在中國的業務策略也隨之不同,一方面,在中國銀行業壞帳比例大幅攀升背景下,外資銀行紛紛將「風險控管」置於中國業務的核心地位;其次,外資銀行要如何掌握外債,FT帳戶等一系列最新外匯變化,及上海、天津、福建、廣東等自貿區先行先試的外匯政策,才能為外資銀行在境內、外客戶提供便捷又具效率的資金方案,都將會在未來深深影響外資銀行在中國拓展業務。

台資銀行大陸從業人員交流協會、富蘭德林證券股份有限公司合著的《外資銀行中國業務實務系列 5:授信風險‧新外債‧FT帳戶》延續過去強調「實務」的傳統,從外資銀行在中國開發業務過程中,所可能遭遇的最新法律、財稅、外匯三大領域問題,進行橫向與縱向的深入分析,以總計一百篇的專題形式,為所有在中國的外資銀行,提供與中國現場最接地氣,最務實的業務建議。

延伸閱讀:

外資銀行中國業務實務:債權確保.外匯.自貿區.財稅

中國外資銀行跨境業務:涉外授信.跨境擔保.上海自貿區

中國資金外匯實務:外商資金進出中國大陸解析

作者簡介:

台資銀行大陸從業人員交流協會

「台資銀行大陸從業人員交流協會」是由台資銀行從業人員與富蘭德林共同發起設立,經台灣內政部核准登記的民間社團組織,目的在為台資銀行派駐大陸的從業人員,或在台灣從事與大陸相關業務的銀行人員,提供一個法律、財稅、外匯等眾多研究,以及促進不同台資銀行間業務交流的專業平台,使台資銀行大陸業務從業人員及時、有效地掌握大陸金融環境變化,確保在最低風險下安全且有效地開發大陸銀行業務。

「台資銀行大陸從業人員交流協會」為達到專業交流的協會宗旨,將持續以出書、講座、論壇等不同形式,為台資銀行在大陸業務推廣所遭遇的各類專業問題進行探討,期盼透過所有人共同的努力,為台資銀行在中國大陸的發展,尋求更多、更安全的商機。

富蘭德林證券股份有限公司

「富蘭德林」定位於精品投資銀行(Boutique Investment Banking),為台商提供輔導上市和PE投資(私募基金)兩大價值,富蘭德林證券除了是台灣唯一只從事IPO業務,聚焦於台商F股上市櫃的證券公司外,「富蘭德林」設立於上海的投資銀行團隊,更已成功投資並輔導了 9 家台商在A股掛牌,在目前25家台資企業大陸上市中占比超過1/3。

富蘭德林2007年-2016年輔導台商成功上市實例

1 2007年8月 上海漢鐘精機股份有限公司 深圳中小板

2 2010年8月 昆山金利表面材料應用科技股份有限公司 深圳中小板

3 2010年12月 蘇州寶馨科技實業股份有限公司 深圳中小板

4 2011年4月 昆山聯德精密機械有限公司 回台F-上櫃

5 2011年9月 昆山新萊潔淨應用材料股份有限公司 深圳創業板

6 2011年12月 基勝工業(上海)有限公司 回台F-上市

7 2012年4月 怡球金屬資源再生(中國)股份有限公司 上海主板

8 2012年9月 鮮活果汁工業(昆山)有限公司 回台F-上櫃

9 2013年12月 浙江東明不鏽鋼制品股份有限公司 回台F-上市

10 2014年1月 鼎捷軟件股份有限公司(鼎新ERP) 深圳創業板

11 2014年1月 艾艾精密工業輸送系統(上海)股份有限公司 北京新三板

12 2014年8月 保定味群食品科技股份有限公司 北京新三板

13 2015年1月 信音電子(蘇州)股份有限公司 北京新三板

14 2015年4月 南京阿法貝文化創意股份有限公司 北京新三板

15 2015年5月 聯德控股股份有限公司 回台上櫃轉上市

16 2015年12月 三汰控股(開曼)股份有限公司 回台F-上櫃

17 2016年3月 鮮活控股股份有限公司 回台上櫃轉上市

18 2016年6月 哈森商貿(中國)股份有限公司 上海主板

19 2016年9月 優德精密工業(昆山)股份有限公司 深圳創業板

20 2016年12月 亞翔系統集成科技(蘇州)股份有限公司 上海主板

以往,中國大陸公司提供存款質押,請中國大陸分行開具SBLC或保函,擔保境外公司在境外銀行融資。由於中國大陸分行為「內保外貸」模式中的境內擔保人,有必要按照《跨境擔保外匯管理規定》,對境外借款人的還款能力和還款來源,甚至資金流向,進行審核。

為減輕境內銀行內保外貸履約後的核查風險,可以調整融資模式,即由銀行做擔保人,調整為提供存款的中國大陸公司做擔保人,將該存款以保證金方式直接質押給境外債權人。對於境內分行而言,其優勢在於不僅減輕了對跨境擔保交易背景資料盡職調查...

第一篇 法律

【1】 保證金跨境質押業務法律分析(上)

【2】 保證金跨境質押業務法律分析(下)

【3】 應收帳款跨境質押業務法律分析(上)

【4】 應收帳款跨境質押業務法律分析(下)

【5】 不動產跨境抵押業務法律分析(上)

【6】 不動產跨境抵押業務法律分析(下)

【7】 徵提跨境擔保品應注意風險(上)

【8】 徵提跨境擔保品應注意風險(下)

【9】 中國大陸實施不動產統一登記對銀行抵押業務的影響

【10】 對合同預留空白處的處理

第二篇 外匯

【37】 新外債政策解析(1)――金融機構

【38】 新...

- 作者: 台資銀行大陸從業人員交流協會、富蘭德林證券股份有限公司

- 出版社: 聯經出版事業股份有限公司 出版日期:2017-01-09 ISBN/ISSN:9789570848496

- 語言:繁體中文 裝訂方式:軟精裝 頁數:304頁 開數:25 開,高 21 × 寬 14.8 cm

- 類別: 中文書> 商業> 財務金融

|