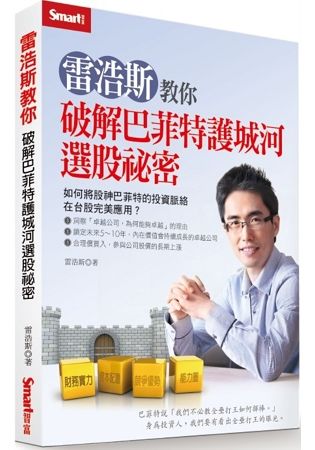

暢銷投資書作家雷浩斯,2019年最新力作!

人盡皆知的好股票,為什麼你不敢買?

敢買、敢抱、賺長期高報酬

具備「選股洞見」是決勝關鍵

人盡皆知的好股票,為什麼你不敢買?

敢買、敢抱、賺長期高報酬

具備「選股洞見」是決勝關鍵

每個投資人,想必都夢想買到「漲不停」的股票,但是當股價上漲,你敢不敢抱?又敢抱多久?

如果確定這是一家擁有長期競爭力的好公司,為什麼不敢?關鍵在於,你必須擁有識別好股票的洞見!

這一次,雷浩斯要教你,在利用財務指標選股之後,繼續深入基本面,按照股神巴菲特的選股哲學,判斷你所投資的公司,有沒有競爭對手難以跨越的「護城河」?未來能否繼續維持卓越的表現?當你找到這樣的公司,身為股東,資產也能跟著公司成長而水漲船高。

【本書精彩要點】

◎投資真正卓越的公司,必能享有豐厚的獲利成果◎

巴菲特說:「我們不必教全壘打王如何揮棒。」身為投資人,我們要有看出全壘打王的眼光。鎖定未來5年~10年,內在價值能夠持續成長的公司,無論是長期持有,或是波段操作,都能有豐厚的投資成果。

◎現在的合理價,會成為未來的便宜價◎

只要用合理價買入「內在價值持續成長的公司」,持有多年,受惠於公司獲利的提升,那麼你當初買進的合理價,就會成為未來的便宜價。

◎判別公司具備護城河的關鍵要素◎

打造護城河並不容易,卓越的公司,能將護城河層層加厚,讓競爭對手難以攻擊,當你發現公司具備3種關鍵要素,就能判別它具有護城河優勢。

◎掌握買進卓越公司的好時機◎

卓越公司的股價,從現在來看,往往不便宜,教你分析市場貪婪與恐懼的心理落差,找到最適切的買進機會!

【你為什麼需要這本書?】

如果你也喜歡巴菲特、費雪的投資方法,卻不知道怎麼實際應用在台股,你絕對需要這本書。

數年來,雷浩斯專注投入於質化分析訓練,在本書中,他以台積電(2330)、豐泰(9910)等台股上市公司為例,仔細教你如何靈活運用巴菲特的選股評估邏輯、費雪「尋找優良普通股的15個要點」,讓你在學習個股分析的路上,從此豁然開朗!

2020/01/13

2020/01/13 2019/05/08

2019/05/08