前言

稅收作為國家參與社會產品分配的手段,與納稅人密切相關。稅收政策的制定,不僅影響著社會經濟發展的速度,也直接或間接地影響社會的和諧。從納稅人的角度看,稅款的徵收無論怎樣公平、公正、合理,在一定程度上都是納稅人的直接經濟利益損失,減輕或免除稅負自然成為納稅人的訴求。因此,納稅與徵稅、避稅和反避稅在國家或地區稅收徵管中一直是緊密相連的一場博弈。

影響企業稅收負擔的原因很多,包括企業所在國的產業政策、所處地區勞動力價格、所產出產品的優劣、企業行銷策略、融資方式和投資方案等。因此, 一個成功的企業要降低本企業的稅收成本,僅僅注意經營過程中避免額外稅收負擔是不夠的,必須在企業決定所有經營策略之前就對該問題加以考慮,也就是要與企業經營策略同步進行。尤其是在市場競爭日益激烈的今天,通過稅收規劃和稅收風險控制有效降低稅收負擔,往往能成為企業競爭成功的關鍵。

納稅人減輕稅負的方法五花八門,概括起來無非是逃避稅款繳納和避稅。在中國稅收法制日臻完善的情況下,逃避稅款繳納這種行為,因為觸犯國家法律,已經為企業經營者所棄用,稅收籌劃—避稅成為企業必然的選擇。

避稅和反避稅作為納稅人與稅收徵管部門之間無法迴避的主題將長期存在於各國的經濟生活中。在經濟全球化的挑戰下,企業在市場競爭中的經營風險不斷加大,最大限度地控制和降低稅務風險,是企業在市場競爭中立於不敗之地的基本需要和必備條件。公平稅負,正確處理好稅收收入和依法治稅的關係, 用稅收政策促進經濟發展,引導產業進步,也是稅務機關的責任。企業要客觀看待避稅的作用,在避稅過程中不要被短期的避稅利益所吸引,觸犯法律。如何合理控制和降低自身稅負,同時又不違反國家的稅收法律,是企業將要面臨的重要挑戰。

由劉李勝、劉雋亭主編的《納稅、避稅與反避稅》,因其簡明、全面、實用的風格,受到廣大讀者的歡迎,已經四次修訂再版。前四次的修訂中,劉雋亭教授做了很多工作。考慮到近幾年來中國稅法經歷較大的修訂和調整,這次由劉李勝教授主持做了第五次全面的修訂;由丁淑芬總纂並對第六章進行了修改和補充;由丁淑芬、馬萬信、許振玲、劉錚、湯國明擔任副主編;周維、呂冠男、劉李紅、李明磊、劉芮華、苑苑、張可、杜宇、王莉、舒學健、朱山、吳亮、李斌、盧星、關書賓等參加編寫工作;丁淑芬負責思考題的編寫。本書作為高等學校、機關和企事業單位的教材及參考書,得到了許多優秀教師的極大認同和支持,受到許多國內外專家、學著、企業家、稅務人員的重視和喜愛。在本書的修訂和編著中,我們參考了大量文獻資料和最新研究成果,在此向這些作者和所有者表示衷心的感謝。

| FindBook |

|

有 1 項符合

劉雋亭 主編的圖書 |

|

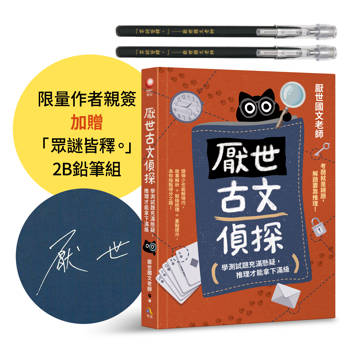

$ 435 ~ 512 | 納稅、避稅與反避稅【金石堂、博客來熱銷】

作者:劉李勝、劉雋亭 主編 出版社:財經錢線文化有限公司 出版日期:2019-11-29  共 4 筆 → 查價格、看圖書介紹 共 4 筆 → 查價格、看圖書介紹

|

|

|

圖書介紹 - 資料來源:TAAZE 讀冊生活 評分:

圖書名稱:納稅、避稅與反避稅

從納稅人的角度看,稅款的徵收無論怎樣公平、公正、合理,在一定程度上都是納稅人的直接經濟利益損失,減輕或免除稅負自然成為納稅人的訴求。因此,納稅與徵稅、避稅和反避稅在國家或地區稅收徵管中一直是緊密相連的一場賭博。一個成功的企業要降低本企業的稅收成本,僅僅注意經營過程中避免額外稅收負擔是不夠的,必須在企業決定所有經營策略之前就對該問題加以考慮,也就是要與企業經營策略同步進行。避稅和反避稅作為納稅人與稅收徵管部門之間無法迴避的主題將長期存在於各國的經濟生活中。公平稅負,正確處理好稅收收入和依法管理稅務的關係,用稅收政策促進經濟發展,引導產業進步,也是稅務機關的責任。企業要客觀看待避稅的作用,在避稅過程中不要被短期的避稅利益所吸引,觸犯法律。如何合理控制和降低自身稅負,同時又不違反國家的稅收法律,是企業將要面臨的重要挑戰。

推薦序

前言

稅收作為國家參與社會產品分配的手段,與納稅人密切相關。稅收政策的制定,不僅影響著社會經濟發展的速度,也直接或間接地影響社會的和諧。從納稅人的角度看,稅款的徵收無論怎樣公平、公正、合理,在一定程度上都是納稅人的直接經濟利益損失,減輕或免除稅負自然成為納稅人的訴求。因此,納稅與徵稅、避稅和反避稅在國家或地區稅收徵管中一直是緊密相連的一場博弈。

影響企業稅收負擔的原因很多,包括企業所在國的產業政策、所處地區勞動力價格、所產出產品的優劣、企業行銷策略、融資方式和投資方案等。因此, 一個成功的企業要降...

稅收作為國家參與社會產品分配的手段,與納稅人密切相關。稅收政策的制定,不僅影響著社會經濟發展的速度,也直接或間接地影響社會的和諧。從納稅人的角度看,稅款的徵收無論怎樣公平、公正、合理,在一定程度上都是納稅人的直接經濟利益損失,減輕或免除稅負自然成為納稅人的訴求。因此,納稅與徵稅、避稅和反避稅在國家或地區稅收徵管中一直是緊密相連的一場博弈。

影響企業稅收負擔的原因很多,包括企業所在國的產業政策、所處地區勞動力價格、所產出產品的優劣、企業行銷策略、融資方式和投資方案等。因此, 一個成功的企業要降...

顯示全部內容

目錄

第一章 中國現行稅收制度(1)

第一節 中國稅制改革概述(1)

第二節 稅收概念及一般特徵(3)

第三節 稅收制度的構成要素(7)

第四節 稅負轉嫁(14)

第五節 稅收制度的分類(17)

第六節 稅收在社會主義市場經濟中的地位和作用(20)

第二章 貨物和勞務稅(23)

第一節 貨物和勞務稅概述(23)

第二節 增值稅(25)

第三節 消費稅(49)

第四節 營業稅(62)

第五節 關稅(73)

第三章 所得稅(86)

第一節 企業所得稅(86)

第二節 個人所得稅(108)

第四章 財產稅、 行為稅和其他...

第一節 中國稅制改革概述(1)

第二節 稅收概念及一般特徵(3)

第三節 稅收制度的構成要素(7)

第四節 稅負轉嫁(14)

第五節 稅收制度的分類(17)

第六節 稅收在社會主義市場經濟中的地位和作用(20)

第二章 貨物和勞務稅(23)

第一節 貨物和勞務稅概述(23)

第二節 增值稅(25)

第三節 消費稅(49)

第四節 營業稅(62)

第五節 關稅(73)

第三章 所得稅(86)

第一節 企業所得稅(86)

第二節 個人所得稅(108)

第四章 財產稅、 行為稅和其他...

顯示全部內容

|