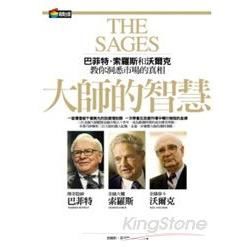

本書囊括三篇涵蓋內容廣泛的傳記文章,索羅斯、巴菲特和沃爾克就是這三篇傳記介紹的主角,外加上一篇總結評論,集結三位大師的歷史事蹟及其對目前金融危機的精闢見解。這些傳記文章不是矯飾誇耀的自傳,而是對他們身為市場參與者和市場影響人士從事的「神聖」事業,做一簡單扼要的說明,並以詳盡的個人資訊讓人們認清這三位大師自身角色所展現的特質。

*特色

一堂價值破千億美元的投資理財課

一次學會在投資市場中暢行無阻的金律

三位金融大師縱橫金融市場五十多年,

成為動盪時期的成功傳奇典範。

本書巧妙分析三位大師的傲人紀錄,

並以淺顯易懂的文字解析大師的獨特策略。

巴菲特,美國投資家、企業家、及股神,被尊稱為奧瑪哈的先知、或奧瑪哈的聖賢(the "Oracle of Omaha" or the "Sage of Omaha")。根據估計,巴菲特目前擁有約620億美元的淨資產。2007年,巴菲特獲選為《時代》雜誌(Time Magazine)世界百大最具影響力人士之一;《福布斯》雜誌公佈的2008年度全球富豪榜,他已經超過卡洛斯·斯利姆·埃盧和比爾·蓋茨成為全球首富。

索羅斯,匈牙利出生的美國籍猶太裔商人,一個被稱為「擊垮英格蘭銀行」的金融大鱷。曾經,他只是一個猶太難民;如今,他坐擁新台幣2,700億身價,成為全球百大億萬富豪之一。他與吉姆.羅傑斯一起創立量子基金,是全球最傑出的基金經理人。

沃爾克,前美國聯邦儲備局 (Fed)主席沃爾克(葛林斯班的前一任) ,曾是民主黨總統候選人歐巴馬 (Barack Obama)頂級經濟顧問。現任白宮經濟復甦顧問委員會負責人。

本書的作者MORRIES已採訪的方式寫成此書,經由這三位投資、財經專家的長達50年投資理財的歷程以及決策的關鍵,不僅可以讓讀者一次同時擁有三位大師的私房學,也可以從中得出一些可供參考的標地。

作者簡介:

查爾斯.莫里斯(Charles R. Morris),著有《紐約時報》(New York Times)暢銷書《上兆美元蒸發了》(The Trillion Dollar Meltdown)、《紐約時報》一九八○年年度最佳書籍《善意的代價》(The Cost of Good Intentions)、《紐約時報》一九九○年年度最值得注目書籍《即將到來的全球榮景》(The Coming Global Boom)、《巴隆金融週刊》(Barron’s)二○○五年年度最佳書籍《大亨》(The Tycoons)等十二本書。莫里斯先生曾是銀行家,目前從事律師工作,並經常為各大刊物撰文及發表評論,包括《大西洋月刊》(The Atlantic Monthly)、《紐約時報》和《華爾街日報》(Wall Street Journal)等知名刊物。

譯者簡介:

陳琇玲Joyce Chen,美國密蘇里大學工管碩士,曾任嶺東科技大學講師、行政院國科會助理研究員、Alcatel Telecom系統程序專員暨ISO 9000主任稽核師,現專事翻譯,重要譯作包括《第五項修鍊III—變革之舞》、《杜拉克精選—個人篇》、《搜尋未來》、《川普、清崎讓你賺大錢》、《歐巴馬勇往直前》、《2010大崩壞》、《富爸爸財務IQ》、《新富餘》。

章節試閱

本書囊括三篇涵蓋內容廣泛的傳記文章,索羅斯、巴菲特和沃爾克就是這三篇傳記介紹的主角,外加上一篇總結評論,集結三位大師的歷史事蹟,及其對目前金融危機的精闢見解。這些傳記文章不是矯飾誇耀的傳記,而是對他們身為市場參與者和市場影響人士從事的「神聖」事業,做一簡單扼要的說明,並以詳盡的個人資訊讓人們認清這三位大師自身角色所展現的特質。

無論用什麼標準來看,喬治.索羅斯(George Soros)都是世上屈指可數、最成功的投資家之一。因為從一九六九年到二○○○年辭去繁忙的基金管理職務退休後,索羅斯的量子基金(Quantum Fund)在這段期間為投資者創造高達三一%的年平均報酬率。如果你在一九六九年以一萬美元投資索羅斯的基金,到二○○○年時,這筆錢就遽增為四千三百萬美元。無論用什麼標準來看,三十年就讓本金翻了四千三百倍,這種投資佳績實在了不起。

索羅斯了不起的投資成效不言自明。然而,最令人印象深刻的是,他如何獲得這些成果:他投資的資產涉及面廣,他利用一種非常複雜的投資概念做出看似瘋狂的交易舉動,加上量子基金的投資理念,跟他本身世界觀的微妙轉變搭配得天衣無縫。當索羅斯最詳實傳記《索羅斯傳:傲視全球的金融天才》(Soros: The Life and Times of a Messianic Billionaire)作者麥克.高夫曼(Michael Kaufman)詢問索羅斯的同事和伙伴,探尋他的成功秘訣時,他們都提到索羅斯有一種「近乎神秘的⋯⋯能力,能看透整個世界的資金流向和信貸動態」。

現在,索羅斯已經八十幾歲,也成為名符其實的世界人物。年輕時在倫敦工作的他,做過各種工作,還想盡辦法進入大學就讀,他仍然把自己看成是「救世主」和「像神一樣的人」(這可是他自己說的)。可以確定的是,雖然當時他處於英國社會最底層,但他確信自己會用某種方式,讓自己飛黃騰達、登峰造極。

人們迫切想要知道他對公眾議題有何建言,尤其是對目前金融危機的建議。到目前為止,索羅斯一共寫了九本書,而且大多是暢銷書,他的評論也經常出現在知名財經媒體上。他的地位因為過去這三十年扮演知名慈善家的角色而得以提升。因此,跟許多金融家不同的是,索羅斯能以對貧困、不平等和不公正的深刻理解的角度發表談話。

巴菲特的大腦幾乎是一個完美進化、精通金錢處理的有機體。他對各式各樣的財經資料,包括:教科書、知名信評公司穆迪(Moody’s)的報告、公司財務,有著近乎過目不忘的記憶能力,而且他對數字的那種著迷一直讓人好奇不已。他小時候保存的筆記本上,全都是他看到的車牌號碼、他記住的城市人口數字、課文中字母出現的次數,以及在十一歲時在一本名為《賺到一千萬美元的一千種方法》(Ways to Make $1,000)書中,發現複利計算方法而欣喜若狂的感受。

巴菲特從小就對複利的神奇功效著迷不已。投資一千美元,按每年一○%的複利計算,二十年後這筆錢就超過六千七百美元。如果複利率增加一倍到二○%,二十年後這筆錢就超過三萬八千美元。如果你從十億美元而不是從幾千美元開始投資,而且維持一個較高的複利率,你真的會變得非常富有。巴菲特是一九八五年富比士列出的十四位億萬富豪中的一位,這項殊榮為他打開新的契機。收購風潮、聲名狼藉的「貪婪十年」,讓巴菲特達到黃金年代的頂峰。

保羅.沃爾克在聯準會長達八年的主席任期,是他事業生涯中最主要的部分,也被公認為近代史中最偉大的公務績效之一。如果諾貝爾獎中有政府服務這個獎項,沃爾克一定名列在候選者名單上。在整個事業生涯中,沃爾克幾乎把精力都投入到處理金融危機─銀行破產、貨幣暴跌、全球失衡、經濟崩潰。從他扮演的角色和他所處的地位來看,他是國際金融聚焦的中心。

在整個事業生涯中,沃爾克幾乎把精力都投入到處理金融危機─銀行破產、貨幣暴跌、全球失衡、經濟崩潰。從他扮演的角色和他所處的地位來看,他是國際銀行家聚焦的中心─沃爾克高大威武、脾氣很大卻禮貌十足,私底下很幽默。他在事業生涯中處理的那些危機,幾乎都是因為第二次世界大戰結束後建立起來的國際金融「布列敦森林體系」解體後,沒能及時建立起可靠的替代體系所引發的後遺症。沃爾克是在布列敦森林體系解體期間,負責美國國際貨幣政策的大將;而在聯準會,他理所當然地控制這個貨幣機器。

沃爾克在一九八七年辭去聯準會主席職務時,打破通膨循環是他留給這個國家的非凡貢獻。這一份讓他用血汗換取的珍貴遺物,在後續二十年一直不斷贏得讚譽。儘管從沃爾克接任聯準會主席以來,大家最記得他奮力對抗通貨膨脹這件事;但是,沃爾克其實還處理很多跟銀行有關的問題,最有名的是一九八二年爆發的低度開發國家貸款危機。

在最後的這一章中,我想就「巴菲特、索羅斯和沃爾克為何都能從遠處看到危機,而專業預測者卻再三出錯」這個問題提出一些看法。我認為,這個問題的答案就藏在經濟本身的狀態中。如果我們把經濟當成氣象預報員或股票大師那樣看待,那麼瞭解經濟出了什麼問題,或許不是那麼重要。如果氣象預報員說今天會下雨,你就帶傘出門,但是我們大多不太重視未來幾天的天氣預報。我們收看CNBC電視台知名股評人吉姆.克拉默(Jim Cramer)的節目,是因為有娛樂價值,認真的投資人根本不會聽他建議什麼。

但是,人們非常重視經濟學界的意見。公司參照它們自己的經濟學家所做的預測,制定支出和投資計畫;政府以專家意見為依據,指導範圍日益廣泛的公共政策問題。經濟學家在歐巴馬政府制定健保計畫的過程中扮演重要角色,也為振興經濟方案和金融救市方案的討論建立架構。但現代經濟學和金融學的一項特徵,特別是由新古典主義或新古典主義所衍生理論的特徵是:視野狹隘。

這讓我們把話題轉回到索羅斯、巴菲特和沃爾克。他們都以一種有機的觀點進行思考。沃爾克的事業生涯跨越這三個層面,但主要還是在統治和基礎結構層面;索羅斯的投資風格,如同我們所見,精確地瞄準社會上將要發生的事情,而不只是在意市場動態;巴菲特談過「出生決定命運」。人們可以想像,這三個人開闊的視野就是讓他們在過去半個世紀裡,經歷不同危機階段,縱橫各種市場還能成功脫身並締造成功傳奇的原因之一。三人全都是充滿睿智,全都對自己不知道的問題表現謙恭,他們當中沒有誰是依據舉世皆然的「模型」,也沒有人堅持「只有貨幣」或「只有需求」是經濟領域的驅動力。他們反而依賴本身豐富的經驗、歷史感以及自己的常識,做為在金融市場中暢通無阻的準則。

我們目前面臨的這場全球經濟危機,幾乎讓所有金融業領袖、大多數國家的監管者以及學界大師們名譽掃地。但是,這三位賢哲卻能在風暴中屹立不搖。教訓就在那裡,人們希望這個世界能夠學到教訓。

本書囊括三篇涵蓋內容廣泛的傳記文章,索羅斯、巴菲特和沃爾克就是這三篇傳記介紹的主角,外加上一篇總結評論,集結三位大師的歷史事蹟,及其對目前金融危機的精闢見解。這些傳記文章不是矯飾誇耀的傳記,而是對他們身為市場參與者和市場影響人士從事的「神聖」事業,做一簡單扼要的說明,並以詳盡的個人資訊讓人們認清這三位大師自身角色所展現的特質。

無論用什麼標準來看,喬治.索羅斯(George Soros)都是世上屈指可數、最成功的投資家之一。因為從一九六九年到二○○○年辭去繁忙的基金管理職務退休後,索羅斯的量子基金(Quantu...

作者序

前言

美國和世界各地都陷入戰後最深不見底,且為時最久的衰退。正因為如此,讓我們有更充份的理由,必須深入瞭解華倫.巴菲特(Warren Buffett)、喬治.索羅斯(George Soros)和保羅.沃爾克(Paul Volcker)這三位金融大師的傳世投資金律。巴菲特和索羅斯是史上最成功的投資者,不管景氣是好是壞,他們都能賺到錢。沃爾克這位金融監管者是美國最偉大的公務員之一;他畢生投入金融監管,事業生涯中曾遇到無數的危機,憑藉本身的睿智一一化解。這三位大師都具有洞悉市場的先見之明,很早以前就預見到金融海嘯將襲捲全球。

表面上看來,索羅斯、巴菲特和沃爾克這三個人根本大不相同。巴菲特和索羅斯的投資作風幾乎南轅北轍。巴菲特是典型的價值投資者,他追求價值並講究資料分析;同時,他進行深入的研究,相對來說買賣次數並不頻繁,通常會將買入資產持有多年。索羅斯是全球掠奪者,他對經濟趨勢中出現的任何異常波動,有著如貓感應外界變動的靈敏度。他在各種金融商品市場迅速交易獲利,而且投資標的包羅萬象,舉凡商品、貨幣、股票、債券,只要有商機就會發現他的足跡。

沃爾克雖然不是專業投資人,但是美國總體經濟在過去三十年能有如此傲人成就,最大的功臣非他莫屬─沃爾克打倒了一九七○代末期吞噬美國經濟的通膨怪獸。全球經濟在一九八○年代和一九九○年代得以穩定成長,也要歸功於沃爾克妥善解決通膨問題,為經濟發展打好基礎。

不過,這三位金融大師的共同點超越了表面上的差異。他們三人都具體表現出羅馬人所說的「美德」,那種堅定不移、始終如一、堅持原則的特質。知名銀行家約翰.皮爾龐特.摩根(J.P. Morgan)將此稱為「性格」(character)。在原則問題上始終如一,並不是盲從墨守成規;相反地,它意味著權衡、判斷與常識。對巴菲特和索羅斯來說,他們用紀律嚴謹的手段處理投資,犯錯時勇於承認,身處市場狂熱時仍能不為所動,就是體現這種美德的最好證明。對沃爾克來說,當政府面臨可能隨時爆出的醜聞,需要明確果斷的決策意見時,他就是決策者徵召請益的第一人選。

最近這幾年金融市場的問題層出不窮,就是我們研究巴菲特、索羅斯和沃爾克的最好理由。一九七○年代經歷的大通膨,暴露出急於擁戴凱因斯主義所引發的缺失。目前我們遭遇的危機,正是盲目遵從市場教義的一項慘痛教訓。在現實世界裡,市場和政府是由人所組成,這些人依據不確定的趨勢採取行動,而且人難免會犯錯;或者,用索羅斯的話來說,人們是處在一種「徹底不確定的狀態下」採取行動,鑄下大錯引發災難,這種事當然時有所聞。這三位大師的事業生涯就是在不確定情況下締造成功的傳奇故事。

前言

美國和世界各地都陷入戰後最深不見底,且為時最久的衰退。正因為如此,讓我們有更充份的理由,必須深入瞭解華倫.巴菲特(Warren Buffett)、喬治.索羅斯(George Soros)和保羅.沃爾克(Paul Volcker)這三位金融大師的傳世投資金律。巴菲特和索羅斯是史上最成功的投資者,不管景氣是好是壞,他們都能賺到錢。沃爾克這位金融監管者是美國最偉大的公務員之一;他畢生投入金融監管,事業生涯中曾遇到無數的危機,憑藉本身的睿智一一化解。這三位大師都具有洞悉市場的先見之明,很早以前就預見到金融海嘯將襲捲全球。

表面上看來,...

目錄

前言

第一篇:金融大鱷索羅斯(George Soros)

第二篇:傳奇股神巴菲特(Warren Buffett)

第三篇:金融監管泰斗沃爾克(Paul Volcker)

第四篇:市場的真相

註解

前言

第一篇:金融大鱷索羅斯(George Soros)

第二篇:傳奇股神巴菲特(Warren Buffett)

第三篇:金融監管泰斗沃爾克(Paul Volcker)

第四篇:市場的真相

註解

共 6 筆 → 查價格、看圖書介紹

共 6 筆 → 查價格、看圖書介紹

莫里是法國北部-加來海峽大區加來海峽省的一個市鎮,屬於阿拉斯區克魯瓦西耶縣。該市鎮2009年時的人口為309人。

莫里是法國北部-加來海峽大區加來海峽省的一個市鎮,屬於阿拉斯區克魯瓦西耶縣。該市鎮2009年時的人口為309人。