推薦序(本文取自原文書,中文版未收錄)

美國《富比士》雜誌總編輯—

史提夫.福布斯

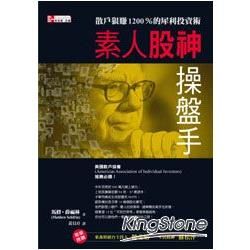

麥特.薛福林撰寫的這本投資書籍極為獨特,而且相當實用,是前所未見的。

薛福林不隨波逐流地列舉一些老生常談的致富公式,反之,他詳實記錄10位你前所未聞的投資人的成功之道,告訴讀者那些各領域人士未經修飾的投資見解。由於這些投資人都是無師自通,他們的故事對數以百萬計的個人投資人而言,特別中肯並具啟發意義,其中有幾點關鍵:

成功之路並非只有一條,這幾位投資人都是自行摸索出他們的獨門方法。

他們都具備兩個共通特徵:努力工作及鋼鐵般的紀律。他們的消息不是源自電視上的財經名嘴、朋友或泛泛之交,而是投入時間挖掘網際網路。儘管資訊是來自網路,他們也能自行判斷並做決策。

每個人都希望自己是有紀律的人,但是當市場看起來即將無情大漲或惱人大跌時,多數投資人總免不了受情緒左右。

這些素人股神也會犯錯,也確實從錯誤中學習。

他們每個人都曾歷經劇烈的市場衰退,即使是成功躲過2008年及2009年初市場大崩盤的投資人約翰.納文(John Navin),也難免錯過繼之而來的市場大漲。

另一項令人無法忽視的事實,便是網際網路這個驚人現象。對於那些不曾受過知名商學院訓練,或修習過財務與證券分析等正式科目的素人,網路無疑讓他們得以解脫,並培養出相關能力。

薛福林也特別在本書末列舉一些實用好站。這些投資人不僅利用網站搜尋事實、數據、評等及名單,多半還會在網站上與他人互動。換言之,網路讓他們不斷地腦力激盪,在鍵盤前面,你或許是孤單一人,但實際上週圍可能充滿了志同道合的人。

透過本書,我們也清楚看到,無論個人出身如何,網站讓這些人發掘出自己長久以來被埋沒的才能。不過,網站雖然是很好的機會創造機制,卻不是成功的保證。它是一個工具──極其實用的工具,終究也只是一個達到目的的工具而已。因此,這本書既激勵人心,又有警示作用。老話一句,世上並不存在一夕致富之道,然而現代人如果有毅力及成熟的心態,並知道致富之路充滿荊棘,他們仍擁有前所未有的機會可以慢慢創造、累積財富。

自序

跟著素人股神學滾錢術

—麥特.薛福林

2000年2月,時值網路股泡沫的顛峰,我寫了一篇文章發表於《富比士》雜誌特刊,並於封面印上一則聳動的標題:「網路是否會孕育出下一位華倫.巴菲特?」

這篇專題報導在當時狂暴的牛市期間,有幾位春風得意的業餘投資人的故事。其中一位是住在美國內布拉斯加州牧場的47歲家庭主婦,她看到家人的資金投入券商賣給她的共同基金後,卻因為高額手續費而縮水不少,於是她連上一個叫做ClearStation.com的網站,自己學習什麼是本益比倍數、什麼是移動平均線。另一個故事是來自美國威斯康辛州的教師,還有一位白天在電話公司工作,晚上則連上雅虎(Yahoo!)及Briefing.com這類網站尋求投資意見的越南移民。

不過才一個多月之後,網路泡沫破裂了,讓這些業餘投資人獲利豐碩的科技股紛紛中箭落底,這些牛市英雄的歡樂派對結束了。

果真如此嗎?據統計,我撰寫那篇報導之時,透過線上投資的人多達5百萬人,如今,光是美國這個數字便已經高達5千萬人了。那幾位我於2000年2月報導的業餘線上投資人,現在看來,只不過是第一波自學型(self-directed)的投資兵團罷了。今日的線上投資人擁有更優秀的科技,以及看似取之不竭的資訊、工具及線上資源。

有些人預測,這些無師自通的投資人的重擊,將打破掌控金融界長達一世紀之久的金融機構築起的高牆。他們甚至表示,投資人懷抱著一個使命,就是不想受支付高額佣金與手續費,卻只能獲得平庸投資意見的環境所束縛。或許如此吧,但是我認為,個人投資人的目標其實沒有那麼野心勃勃。

自學型投資人心裡想的,就只是如何改善他們的生活,希望每年都能帶家人去度假、買一間湖邊木屋、或是送孩子去就讀好的學校。他們要確保自己擁有足夠的收入,而且退休後還能維持生計。投資人開始體會到,投入時間讓金錢替你工作,遠比你替金錢工作來得聰明許多。畢竟,有利於長期資本利得及股利收入的稅法鼓勵這樣的投資作風。

正在明顯改變的,是根深蒂固在我們心裡許久的一個觀念,即是──只有合格的財務專業人士,才有能力指導我們如何投資。你知道的,就是擁有沃頓或哈佛文憑、會用超炫的PowerPoint簡報說明投資策略的那些人,「最好把它交給學有專精的人」是我們常聽見的話,只不過,那句話到2008年再也不合時宜了。

這本書是活生生的例子,證明了平常人也能憑一己之力成為傑出投資人。坐在家裡、連上網路,你便能得到可觀的獲利,而且是所謂的最熟練及獨占性避險基金才可達成的投資報酬率。

這十位「素人股神」的選股績效,比美林證券及富達等公司的絕大多數專業財務顧問及資金經理人還要好。

2010年2月26日,全球最著名的投資人、億萬富翁華倫.巴菲特,在令人熱切期待的「董事長致股東信」上發布波克夏哈薩威公司2009年的財務數據,在股市發生史上最嚴重下挫的這一年,這家了不起的公司每股帳面價值增加了19.8%。這樣的結果令人相當滿意,但是對股東真正有意義的,是波克夏哈薩威公司在紐約證交所A股的表現,2009年那年,巴菲特只讓公司股價成長了3%,而且沒有發放股利。該年,標準普爾500指數成長了27%。

我並不是要質疑「巴菲特是史上最偉大的投資人」這項公認的事實,他長達45年的投資記錄及其個人資產淨值不言而喻,但我指的是,他及其他投資大師所擁有已臻完美的投資智慧正四下蔓延。

離巴菲特的阿馬哈市(註:位於美國內布拉斯加州)總公司大約1,350哩遠的加州首府沙加緬度,有位51歲的廢棄物管理局土木工程師麥克.柯札,他運用了許多班哲明.葛拉漢與大衛.陶德的價值型法則〔註:兩位合著《證券分析》(Security Analysis)〕,挑選屬於他自己的投資組合。

自2001年起,柯札都能夠維持34%的平均年度報酬率;投資波克夏哈薩威公司的股票,則每年能讓你獲利6%;如果投資像是「先鋒大盤股市指數型基金」這類經營得宜的指數基金呢?平均年報酬率不到2%。

另一位自許成為巴菲特的人叫做克里斯多弗.李斯,他從他那棟位於多明尼加北海岸的海景住宅裡,實踐他聚焦於深度價值投資的法則,他自2000年10月開始接受追蹤的平均年報酬率達25%。

現年33歲,家住內華達州的卡車司機傑克.威蘭德,自己培養對健康、生物科技股的專業知識,自2002年7月起,他擁有36%的平均年投資報酬率。他及李斯都沒有完成大學學業,威蘭德選股的時間甚至多半是邊開載重拖車、邊挑選的呢!

然而,投資成功不只是關於相對於某指數的報酬率,還關乎你是否供給得起自己想要的理想生活,以及是否達到自己的目標。

曾經任職在蘋果電腦的艾倫.希爾,特別偏愛能源股,憑藉單一個股賺到一筆意外之財,讓他得以在新墨西哥州建造一幢他夢寐以求的房屋,樂享退休生活。希爾的獲利也非曇花一現,2005年卸下某教育科技基金會主席之後,如今71歲的他靠投資賺得的錢,遠比他職業生涯中所賺得的還多。

本書所介紹的每位投資人都是風險承擔者,他們對於辛苦錢的損失也超級敏感,因此他們會謹慎算計自己能承受的投資風險。雖然這些素人股神來自各行各業,但是他們都知道如何善用網站,一來做為投資教育的資源,二來做為獲取及增長股票見解的工具。網站,再加上電子券商最低手續費,無疑開創了一股新局勢。

有人說,擁有生活中特殊優勢是成功投資者的必要條件,所幸,線上投資及它營造出的環境讓這條件變得不那麼重要。1960年代末,當時在高爾夫球場擔任桿弟的彼得.林區因為一次幸運的任務分配,而得以進入富達投資公司實習,為了成為「富達麥哲倫基金」投資組合經理人,林區花了將近十年多時間才出師。

數以千計的人想擠進巴菲特等人的母校哥倫比亞商學院這類精英學府,還有些人投入時間想獲取「特許財務分析師」(Chartered Financial Analyst)的頭銜,試圖學習成為頂尖的投資人。但是,想像看看班傑明.葛拉漢的證券分析相關課程在Google、Twitter及YouTube等網站上散播得有多快?

本書中的主角們,是眾多個人投資者的其中十位,只不過他們更懂得掌控自己的投資組合。為了找出《素人股神操盤手》的適合人選,我利用網路來源找尋可信度高的追蹤記錄,成立於2000年夏天的Marketocracy.com網站是我的首選,因為它擁有監控投資績效的嚴格標準,而且資料最深入、回溯最遠。我將它視為是孕育傑出投資人的孵化器,第十一章將有詳細介紹。

我同時也利用ValueForum.com這個社群網站,身為富比士的投資組編輯及「富比士評比最佳網站」(Forbes Best of the Web)的編輯,我曾投入好幾百個小時研究。這個網站的訂閱人數不多,但會員的厲害程度及向心力,可是其他網站所望塵莫及的。事實上,ValueForum.com自2004年1月起,便開始舉辦社群選股競賽了,整體而言,會員的報酬率成長了88%,而標準普爾500指數才成長16%。我從中挑的人選在該社群的評價極高,並經證實是傑出的長期投資人,他們正過著享受財富自由的人生。

或許有人會質疑這些投資人是否為紙老虎,畢竟投資成敗的評斷方式是透過他們的虛擬投資組合。這樣的質疑挺合理的,因為虛擬金錢與真實金錢畢竟不是同一碼事。儘管如此,本書所引用的虛擬投資組合都是依據嚴格的標準來運作的──就某種程度而言,甚至比避險基金及其他專業資金經理人得遵循的標準更嚴格。

舉例而言,Marketocracy.com不會讓它的資金經理人買賣任何一檔平均日交易額超過10%的股票,避免他們讓短期內難以變現的低價股票塞滿自己的投資組合,它同時限制任何一檔持股的規模不得超過25%。Marketocracy經理人的績效數據,同樣會扣掉每股0.05美元的手續費及1.95%的管理費。

訪談過本書候選人之後,我發現,只要這些投資人擁有充分的投資資本,他們大可以把虛擬基金搬到真實生活中的投資組合。而且,如果Marketocracy.com履約的話,這些「紙老虎」難保某天不會亮出利牙大發威。Marketocracy.com的資產管理關係企業,目前正投入真正資本於績效最佳的虛擬資金經理人挑選的股票。

閱讀每一位素人股神的故事時,讀者除了留意每章的核心策略、投資操盤術及個案分享,不妨也關注個人的背景。

以柯札為例,如果不是他40歲才遇到現任妻子瑪莉亞,他不會發現自己有挑選贏家股的驚人才能。我堅決相信,投資能否成功,個人背景及生活處境的重要性,並不亞於清晰的思維及數學天份。

可以確定的是,書中的幾位優秀業餘投資人未來幾年將大放異彩,我會盡力透過Forbes.com追蹤並更新這些人的投資成敗訊息。不過,即使這些「巴菲特明日之星」哪天不小心失速墬毀了,還是有不少自學型投資人會取而代之。絕大多數的專業資金經理人無法操作得如股市指數基金一樣好,這現象確實值得我們深思,不必然需要什麼人提供投資意見才能讓財富福祉獲得改善,你自己便可以學習成為一位優秀的投資人、一位明日巴菲特,而且,你不需要許多錢或昂貴的設備便能做到。

自從美國政府鼓勵美國企業廢止確定給付退休金計畫,改採確定提撥退休金計畫或401(k)計劃〔註:美國於1981年創立一種延後課稅的退休金帳戶,相關規定明訂於國稅條例第401(k)條,簡稱401(k)計畫〕,我們多數人的未來財務之鑰,已經在不知不覺之間落在自己手裡了。2008年股市大崩盤無疑是一記敲醒我們的警鐘,迫使我們去思考將存款投入指數基金或交給專家處理,這種做法或許已經不是最好的選擇了。專業資金經理人中充斥著許多庸才,至於財務顧問或券商,他們多半只擅長讓你充滿信心並匯聚你的資產,而不是挑選能幫你創造財富、累積財富的投資組合。

我期盼,在你讀完本書之後能了解,要成為一位真正好的投資人沒有其他捷徑,唯一的條件就是投入時間研究,換言之,先投資你自己,如此,你將可以獲得優異的投資報酬,達成財務目標,甚至打敗你原本要將資金交付給他的那些專業投資人。對我們許多人而言,這不是選項,而是必要條件。

共

共