| FindBook |

|

有 1 項符合

錢海利的圖書 |

|

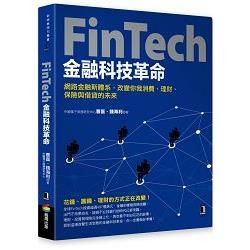

$ 100 ~ 400 | FinTech金融科技革命:網路金融新體系,改變你我消費、理財、保險與借貸的未來

作者:曹磊、錢海利 出版社:商周出版 出版日期:2016-05-07 語言:繁體書  共 10 筆 → 查價格、看圖書介紹 共 10 筆 → 查價格、看圖書介紹

|

|

|

【花錢、籌錢、理財的方式正在改變!】

全球FinTech投資超過497億美元,金融的樣貌即將改觀。

出門不用帶皮夾、缺錢不必找銀行的時代已經來臨。

理財、投資與保險完全線上化,再也看不到白花花的鈔票。

當網路、大數據、金融三者合一,你從未想過的花錢、籌錢、理財方式即將成真。

這是一場規模上看4.7兆美元的FinTech浪潮!

【當網路科技跟傳統金融正面交鋒與重組,個人與企業的消費、借貸、投資模式從此顛覆!】

新消費型態:從付帳到繳費,所有交易完全行動網路化,一機在手免帶現鈔

新借貸型態:利用P2P網貸平台發佈借款需求,向你完全不認識的人借錢

新融資型態:供應鏈融資強勢崛起,解決微型企業週轉不靈、借貸難的困境

新募資型態:積少成多的粉絲系創新群眾籌資法,讓有志者的創意發光發熱

新投資型態:基金、證券、保險全都網路化,瞄準活儲10倍以上高收益

新貨幣型態:由比特幣領軍,掀起虛擬貨幣去國家化、去中心化的大革命

新銀行型態:純網路銀行聲勢高漲,提供物廉價美、高效率的全方位金融服務

FinTech即將改變每個人的生活型態,你一定要做好準備!

專業推薦

詹宏志 PChome 網路家庭董事長

盧希鵬 台科大管理學院教授

盧諭緯 《數位時代》編輯總監

林大涵 貝殼放大共同創辦人

作者介紹

曹磊

中國電子商務中心主任、研究員,為中國「互聯網+」領域權威,為中國首套「互聯網+」系列著作總編輯,也是中國「互聯網+」智庫發起人。

長期服務於京東、蘇寧雲商、生意寶等知名網路巨擘,輔導P2P、理財、支付等各類網路金融創業企業成長。屢屢受邀為知名券商客戶進行投資諮詢,幫忙創造上億規模的高額回報。亦為眾多銀行進行高層內訓,還受聘於清華大學特聘教授、浙江大學客座教授、上海交通大學主講教授等,並已出版或正編著十餘部「互聯網+」、電子商務、網路金融系列叢書,是中國罕見將「理論+實踐」、「思想+戰略」融為一體的前線專家。

身為中國乃至全球「互聯網+」知名第三方意見領袖,曹磊每年接受中國央視、各大財經媒體等數百家中外媒體採訪,致力於中國「互聯網+」切實推進,享有崇高聲譽。

錢海利

中國電子商務研究中心互聯網金融部分析師,專注於網路金融資訊、研究、服務,深耕電商金融化、第三方支付、基金理財、網路保險、P2P網貸、權重募資、虛擬貨幣、銀行電商、網路金融等互聯網金融領域。

|