不動產市場規模比想像中大很多

若問全球市值規模最大的資產是什麼?股票嗎?債券嗎?都不是,答案是不動產,占比超過50%。

儘管不動產市場規模如此龐大,卻因資產具備一定的特殊性和流動性不佳等問題,在金融市場中交易並不活絡,然而,「資產證券化」就能在此發揮最大效用。

不動產投資信託制度的創立正是為不動產市場開啟一扇窗——將不動產資產證券化後發行至公開交易所,不僅為一般投資人開創投資不動產的最佳管道,更帶動不動產持有者出現專業法人化趨勢的重要基石。甚至,在發展最成熟的美國REITs市場上,商業不動產已經成為除了股票、債券兩大資產別以外的第三類重要的資產(占比16%)。目前有許多國家正積極發展REITs制度,未來的REITs市場的潛在成長值得期待。

兩個理由,資產配置少不了REITs

如前所述,投資市場並不是只有股票和債券,還包括REITs。為何要特別註明說還有REITs產品可以投資?光投資在股票和債券不夠嗎?其實,不是夠不夠的問題,而是可惜了。畢竟,有誰會眼睜睜看著金雞母飛走,應該老早都帶回家抱著睡了吧!?

REITs被喻為金雞母一點也不為過,因為將REITs納入投資組合可以提高勝率、降低波動,可說是最佳配置型投資產品。雖是配置型產品,但不代表它不被需要,而是投資人若想追求更好投資組合時,REITs正是必要的投資元件之一。

理由1 提高投組勝率

如果回測過去40年投資組合配置0%~50%的REITs部位,可以發現,五年平均年化報酬率的勝率從80%提升至95%,意即若以五年為一單位,任一投資區間投資組合獲取正報酬率的機率竟然高達95%。不過,REITs的投資比重並不一定是愈高愈好。當配置25%REITs部位時,投資組合勝率依然可以有效提升,再者,投資組合年化報酬率優於10%的機率也同步提高。對比配置50%REITs部位,投資組合勝率當然顯著地提升許多,但是投資組合年化報酬率優於10%的機率卻下降,可見投資組合勝率和年化報酬率之間必須有所取捨。投資人可以依據自己偏好的投資組合特性做配置。

理由2 降低投組波動度

或許有投資人會問:「如果REITs那麼好,那我的投資組合就提高REITs比率就好囉?」其實未必!請看圖3的分析。在過去40年的任何情境下,投組B(50%全球股市指數+25%美債指數+25%不動產指數)可以有效降低投資組合的年化波動度,反而不是投組C(50%全球股市指數+50%不動產指數)。

因此,配置越多的REITs能提升勝率嗎?不見得!實務上來說,投資組合REITs配置的最適化比例建議為20%~25%。

除此之外,如果觀察2018年2月~2020年2月不同REITs權重的投資組合年化最大回檔(Max. Drawdown),從-9.1%(配置0%REITs)改善至-7.8%(配置20%REITs)來看,就會知道:適量地將REITs納入投資組合中,可望強化投資組合績效,進而提高報酬率、降低風險。

總之,不論是從資產配置觀點,或是不動產未來發展趨勢,REITs絕對是大家安排人生投資組合的必配產品,也是所有投資人都應該知道的投資常識。

Tips:不必真的買房,REITs也能投資房地產

「有土斯有財」的傳統觀念深植台灣人民心中,但對上班族而言,似乎是遙不可及的夢想。以前若要投資不動產,只能「直接購買」或是透過「投資房地產相關類股」。問題是,直接投資不動產,不但金額龐大還得透過仲介,且手續繁瑣、變現性不佳。如今REITs推出後,可在集中市場掛牌交易,方式與一般股票相同,流動性佳,是讓小額投資人參與商業不動產的投資機會。

| FindBook |

有 7 項符合

全球REITs投資新趨勢與策略:新型態不動產金融大解析,綠能×倉儲×電塔另類投資商機的圖書 |

| 圖書選購 |

| 型式 | 價格 | 供應商 | 所屬目錄 | 二手書 |

$ 198 |

二手中文書 |

$ 261 |

Books |

$ 281 |

財經/企管/經濟 |

$ 297 |

中文書 |

$ 297 |

財經企管 |

$ 330 |

財經趨勢 |

$ 330 |

財經趨勢 |

|---|

| 圖書館借閱 |

| 國家圖書館 | 全國圖書書目資訊網 | 國立公共資訊圖書館 | 電子書服務平台 | MetaCat 跨館整合查詢 |

| 臺北市立圖書館 | 新北市立圖書館 | 基隆市公共圖書館 | 桃園市立圖書館 | 新竹縣公共圖書館 |

| 苗栗縣立圖書館 | 臺中市立圖書館 | 彰化縣公共圖書館 | 南投縣文化局 | 雲林縣公共圖書館 |

| 嘉義縣圖書館 | 臺南市立圖書館 | 高雄市立圖書館 | 屏東縣公共圖書館 | 宜蘭縣公共圖書館 |

| 花蓮縣文化局 | 臺東縣文化處 |

|

|

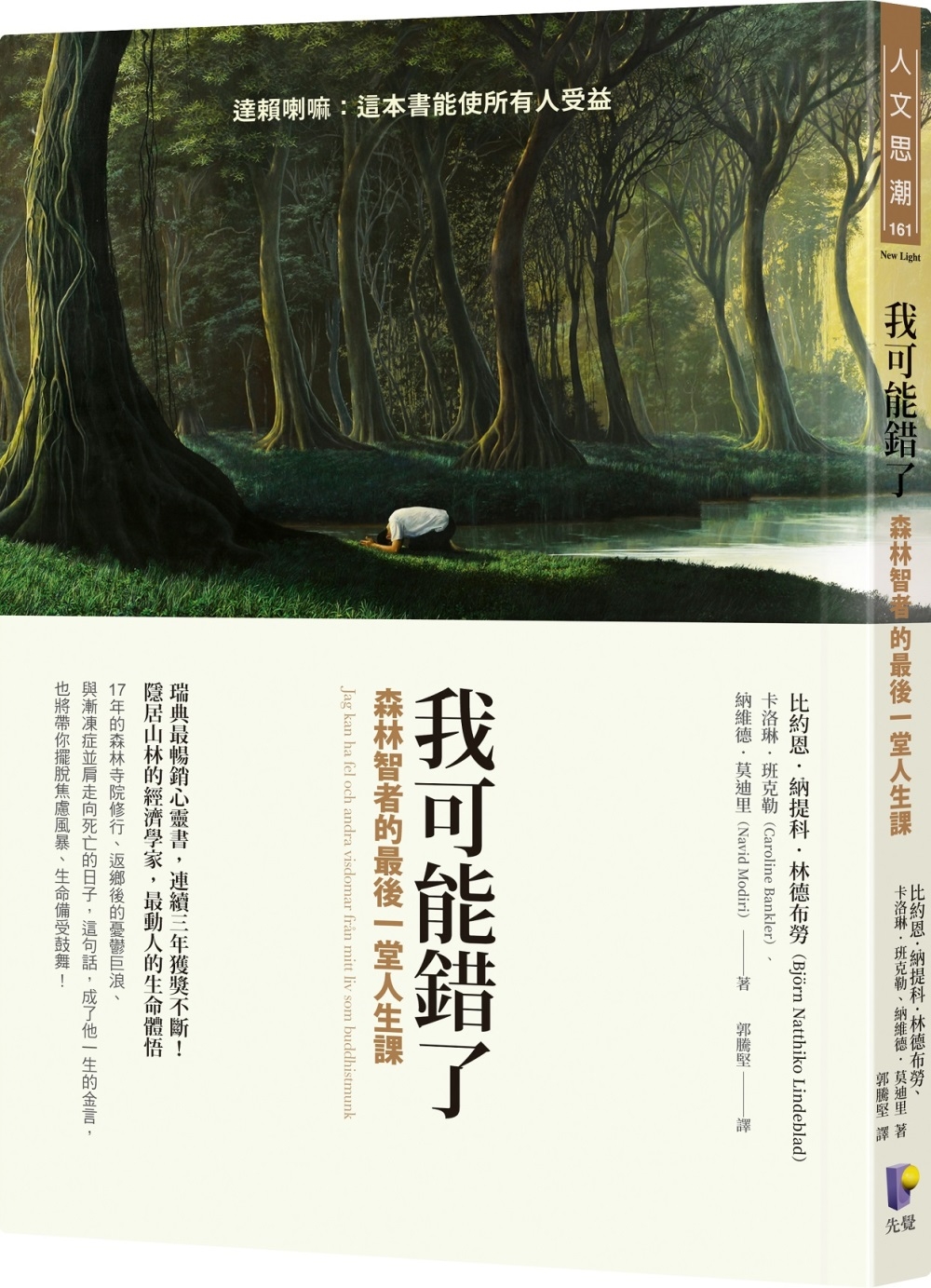

圖書介紹 - 資料來源:TAAZE 讀冊生活 評分:

圖書名稱:全球REITs投資新趨勢與策略:新型態不動產金融大解析,綠能×倉儲×電塔另類投資商機

後疫情時代,面對生活習慣的改變,縮短了長期趨勢的實現,如新科技、5G、網購、ESG等產業都進入高速成長,而REITs正為新投資趨勢提供一個完善的融資平台。

REITs是不動產證券化的形式之一,小資族可用小額資金投資不動產,獲得穩定的配息收入。不過,隨著「ESG投資」與「追求收益」的號角響起,現今的REITs市場還包括零售商場、辦公大樓、工業/物流、住宅、飯店、電塔、數據中心、養護中心、自助倉儲、林業等,正式揭開新型態不動產金融的黃金序幕。

在發展最成熟的美國REITs市場上,商業不動產已成為股票、債券兩大資產別以外的第三類重要資產。各個國家也積極發展REITs制度,成為另類投資的新選擇。

新型態REITs全攻略

》解讀全球趨勢脈動:從REITs看氣候變遷、人口結構、科技創新

》拆解各國制度秘辛:北美洲、歐洲、亞洲REITs制度

》精選產業案例經營:Prologis、American Tower、Equinix……

》打造穩定金流工具:個股、私募基金、ETF、共同基金

作者簡介:

劉宗聖 元大投信董事長

黃昭棠 元大投信總經理

陳品橋 元大投信環球投資部協理

吳昕憓 元大投信環球投資部資深經理

江怡婷 元大投信環球投資部專業襄理

章節試閱

不動產市場規模比想像中大很多

若問全球市值規模最大的資產是什麼?股票嗎?債券嗎?都不是,答案是不動產,占比超過50%。

儘管不動產市場規模如此龐大,卻因資產具備一定的特殊性和流動性不佳等問題,在金融市場中交易並不活絡,然而,「資產證券化」就能在此發揮最大效用。

不動產投資信託制度的創立正是為不動產市場開啟一扇窗——將不動產資產證券化後發行至公開交易所,不僅為一般投資人開創投資不動產的最佳管道,更帶動不動產持有者出現專業法人化趨勢的重要基石。甚至,在發展最成熟的美國REITs市場上,商業不動產已經成...

若問全球市值規模最大的資產是什麼?股票嗎?債券嗎?都不是,答案是不動產,占比超過50%。

儘管不動產市場規模如此龐大,卻因資產具備一定的特殊性和流動性不佳等問題,在金融市場中交易並不活絡,然而,「資產證券化」就能在此發揮最大效用。

不動產投資信託制度的創立正是為不動產市場開啟一扇窗——將不動產資產證券化後發行至公開交易所,不僅為一般投資人開創投資不動產的最佳管道,更帶動不動產持有者出現專業法人化趨勢的重要基石。甚至,在發展最成熟的美國REITs市場上,商業不動產已經成...

顯示全部內容

作者序

【董事長的話】

另類投資新商機:REITs搭上未來投資大趨勢

劉宗聖(元大投信董事長)

2020年受到疫情影響,全球主要央行採行低利寬鬆貨幣政策,此舉引發實質資產,如黃金、白銀等另類投資再度崛起,黃金期貨價格一度突破2000美元。在低利環境下,房地產也是不容被忽視的實質資產之一,因此REITs相關基金產品的前景也再度被看好,加上近幾年新型態REITs搭上未來投資大趨勢(Mega Trend),包含人口老化之養老宅、年輕世代之co-working與co-living等共享經濟,氣候變遷等ESG主題之綠建築興起,以及科技創新如5G所需之電塔、資料倉儲等新...

另類投資新商機:REITs搭上未來投資大趨勢

劉宗聖(元大投信董事長)

2020年受到疫情影響,全球主要央行採行低利寬鬆貨幣政策,此舉引發實質資產,如黃金、白銀等另類投資再度崛起,黃金期貨價格一度突破2000美元。在低利環境下,房地產也是不容被忽視的實質資產之一,因此REITs相關基金產品的前景也再度被看好,加上近幾年新型態REITs搭上未來投資大趨勢(Mega Trend),包含人口老化之養老宅、年輕世代之co-working與co-living等共享經濟,氣候變遷等ESG主題之綠建築興起,以及科技創新如5G所需之電塔、資料倉儲等新...

顯示全部內容

目錄

〈董事長的話〉REITs 2.0的黃金時代來了! 劉宗聖

〈前言〉後疫情時代投資亮點:REITs

Part 1:趨勢篇

錢景閃亮!REITs走出新格局

【投資組合必備】+【新趨勢崛起】——迎向REITs 2.0的黃金時代

.市值超越股債 穩健收息超吸睛

.規模激增百億美元 華麗變身明日之星

.三大趨勢領軍 催生新型態REITs

.投資標的多元化 創新商機意想不到

Part 2:制度篇

真相解密!全球REITs發展與現況

【北美洲】、【歐洲】和【亞洲】——主要國家REITs制度的演變

.美國最早推出 世界各地開枝散葉

.你可能沒看過的REITs的各種風貌

....

〈前言〉後疫情時代投資亮點:REITs

Part 1:趨勢篇

錢景閃亮!REITs走出新格局

【投資組合必備】+【新趨勢崛起】——迎向REITs 2.0的黃金時代

.市值超越股債 穩健收息超吸睛

.規模激增百億美元 華麗變身明日之星

.三大趨勢領軍 催生新型態REITs

.投資標的多元化 創新商機意想不到

Part 2:制度篇

真相解密!全球REITs發展與現況

【北美洲】、【歐洲】和【亞洲】——主要國家REITs制度的演變

.美國最早推出 世界各地開枝散葉

.你可能沒看過的REITs的各種風貌

....

顯示全部內容

|